���X�N�ƕی�

| �� �ی��̐����A�p�� |

- �����ی��ɓ��������̂̂����A���l�����S���A�ی������x�������ƂɂȂ邩�Ƃ��������B

- �\�莀�S���́A�����ی���Ђ��ߋ��̓��v����ɐ��ʁE�N��ʂ̎��S�Ґ��i�����Ґ��j��\�����A�����̕ی����Ȃǂ̎x�����ɏ[�����邽�߂̕K�v�z���Z�o����ۂɗp������B

- �W�������́A����8�N�̕ی��Ɩ@�����ɂ��A�����ی���Ђ��ی����x�����̂��߂ɔ�����ӔC��������ςݗ��Ă邤���Ŏg�p���`���t����ꂽ�����ł���B

- �W�������́A�V��10�N���̉ߋ�3�N�Ԃ܂���10�N�Ԃ̕��ϗ����Ȃǂ���ɋ��Z�����Z�o���A�����ی���Ђ��ی��_��҂ɖ���^�p�����i�\�藘���j�̖ڈ��Ƃ��Ă�����̂ł���B

- 2013�N4����12�N�Ԃ�ɕW������������������ꂽ�B

- �ی����̎Z��Ɋւ���p��

- ���t�E�����t�ϓ��̌���

- �ی��_��҂��x�����ی����ƁA�ی����̔����ɂ��x������ی����̐��w�I���Ғl�����������Ƃ����������B���N�V�X�̖@���Ƃ�������B

- �u�ی������ی����~���̔����̊m���v�̎��Ŏ����ꎖ�̔����̊m���������قǁA�ی����������Ȃ�B

- ���x�����̌����i�K�v�\���̌����j

- �u���x���ی����v�Ɓu���ی����v�̎��x���ύt�����邱�Ƃ��u���x�����̌����v�Ƃ����B

- �ی��́A�ی��W�c�ɂ�����\�z���̔������ƈ��̎��̂ɂ��\�z���Q�z����A�x���ی����̑��z��\�����A����ɓ������Ȃ�ی������W�c�̍\��������W�߂�B

- �����֎~�̌���

- ���Q�ی��͑��Q�̂Ă���ړI�Ƃ��Ă���A��ی��҂͕ی��ɂ���ė����Ă͂Ȃ�Ȃ��Ƃ��������B

- �吔�̖@��

- �R�C�������𐔑����J��Ԃ����Ƃɂ���ĕ\�̏o���1/2�ɋ߂��ȂǁA�������̎��s���d�˂邱�Ƃɂ�莖�ۂ̏o�������_��̒l�ɋ߂Â��藝�̂��ƁB

- �l�N���ی���

- �\�藘���������ݒ�

- �� �^�p�v�𑽂������߂邽�ߌl�N���ی��̕ی����͒Ⴍ�Ȃ�B

- �\�莀�S���������ݒ�

- �� �N���̎x�������Ԃ��Z���Ȃ�ƌ����߂邽�߁A�m��N���������l�N���ی��̕ی����͒Ⴍ�Ȃ�B�m��N���́A���炩���ߎx�������Ԃ��m�肵�Ă��邽�߁A���S���͉e�����Ȃ��B����āA�\�莀�S���Ɨ\�藘�����Ƃ��ɍ����Ȃ�ƁA�l�N���ی��̕ی����͒Ⴍ�Ȃ�B

- �ӔC�������Ƃ́A�����ی���Ђ������̕ی����Ȃǂ̎x�������m���ɍs�����߂ɁA�ی�����^�p���v�Ȃǂ������Ƃ��Đϗ��Ă鏀�����̂��ƂŁA�ی��Ɩ@�ɂ��ϗ����`���Â����Ă���B

- �ӔC�������̐ϗ������ɂ́A�u�������ی������v�Ɓu�`���������v�����邪�A�`���������Ԓ��́A�\�莀�S���A�\�藘�����ς��Ȃ���A�`�������������������ی������̕����ϗ��z���傫���Ȃ�i�ȍ~�͓����j�B

- �������ی�����

- ���Ɣ��ی����������Ԃɂ킽���Ė�����z�i�����j�Ƒz�肵�A�ӔC���������v�Z������@�B

- �`��������

- ���Ɣ�����N�x�Ɍ������A���N�x�ȍ~�A���̊��ԁi�`���������ԂƂ����A5�N�A10�N�Ȃǂ̊��Ԃ�����j�ŏ��p����Ƒz�肵�A�ӔC���������v�Z������@�B�@�@�@�@�@�@�@�@

- ���m�`��

- �ی��_������̍ہA�ی��_��҂��ی��҂��A�ی���Ђɑ��_���̎��̔������̑���ɕK�v�ȏd�v�Ȏ��������m����`���i���@644���ق��j�B

- �����ی��ł͏d�v�Ȋ����ǂ⌒�N��ԁB

- �Еی��ł͌����̍\����p�r�ȂǁB

- �_��������̍��m�ɂ��āA�����I�\���`�����玿�≞���`��(�ی���Ђ�������̍��m�����߂�������ɓ�����悢)�֕ύX���ꂽ(�ی��@��37���A��66��)�B

- ������A�]�����琶���ی���Ђł́A�_��������ɁA���m�`���̑ΏۂƂȂ�d�v�Ȏ��������m���Ƃ��Ă��炩���ߍ쐬���A���m���ɂ����č��m�����߂�[���≞���`��]�̌`��������Ă����B

- �ʒm�`��

- �ی��_��҂܂��͔�ی��҂��A�ی��_��̒�����Ɍ_����e�ɕύX���������ꍇ�A�ی��҂ɂ��̎����������Ȃ���Ȃ�Ȃ��`���B

- �ی����z

- �ی����z�Ƃ́A�ی��_��ɂ����Đݒ肷��_����z�̂��ƂŁA�ی����̂����������ꍇ�ɕی���Ђ��x�����ی����̌��x�z�ƂȂ�B

- �����z

- �����z�Ƃ́A�ی��̑Ώۂł��镨�Ɠ����̕���V���Ɍ��z���邢�͍w������̂ɕK�v�ȋ��z����A�g�p�ɂ����Օ����������������z�̂��Ƃł���B

- �S��

- �S���Ƃ́A�ی��̑Ώۂ����S�ɖŎ������ꍇ��A�C���A����ɗv�����p���Ē��B���z�܂��͎����z����悤�ȏꍇ�̂��Ƃł���B

|

| �� �ی��_��ҕی쐧�x |

- ���菤����@�ɂ�����N�[�����O�E�I�t���ł������

- �K��̔��i�L���b�`�Z�[���X�A�A�|�C���g�����g�Z�[���X�����܂ށj�F8����

- �N�[�����O�I�t�Ɋւ��鏑�ʂ�����������\�����̂����ꂩ�x��������A���̓����܂߁A��ʂɁA�W���ȓ��ɏ��ʂŐ\���o��K�v������B

- �\���ݎ��_�ŁA�N�[�����O�I�t�Ɋւ��鏑�ʂ�����Ă��Ȃ���A�\��������N�Z����̂ł͂Ȃ��A�N�[�����O�I�t�Ɋւ��鏑�ʂ�������ڂ��N�Z���ƂȂ�B

- �N�[�����O�I�t�́A����̊������ɏ��ʂŐ\���o�邱�Ƃ��K�v�ł���A����̊������ɏ��ʂ������ی���Ђɓ������Ă��Ȃ��Ă��悢�B

- ������́A�\�o���̗X�ǂ̏�����t���Ŕ��肳���B

- �N�[�����O�I�t��\���o�Đ\���݂��P�ꂽ�ꍇ�ɂ́A�����ی���Ђ���ی��_��҂Ɏx�������ی������ԋ������B

- �ȉ��̏ꍇ�́A�\���݂̓P��A�����i�N�[�����O�I�t�j�̑ΏۂɂȂ�Ȃ��B

- �ی��_�@�߂ɂ��������`���t�����Ă���ꍇ�A�N�[�����O�I�t�̑ΏۂƂȂ�Ȃ��i�ی��Ɩ@��309���1����5���j�B

- ���`�ی��̓N�[�����O�I�t�̑ΏۂƂȂ�Ȃ��B

- �ی����Ԃ�1�N�ȉ��ł���Ƃ��́A�N�[�����O�I�t�̑ΏۂƂȂ�Ȃ��i���@��309���1����4���j�B

- �ی����Ԃ�1�N����C�ӂ̎����ԕی��́A�N�[�����O�I�t�̑ΏۂƂȂ�i���@��309���1����4���j�B

- ���炩���ߖK�����ʒm���A�_��ړI�̖K��ł���|�𖾂炩�ɂ��A�ی���ЁE�㗝�X�Ȃǂ̉c�Ə����Ő\���_��B

- �\���҂������Ŏw�肵���ꏊ�Ō_��������B

- �ی���Ђ̎w�肷���t�ɂ��f�������_��B

- �\���҂��c�Ƃ������͎��Ƃ̂��߂ɒ�������ی��_��́A�N�[�����O�I�t�̑ΏۂƂȂ�Ȃ��i���@���309���1����2���j�B

- �a���������ւ̐U���݂ɂ����@�ŕی��������_��i�ی���ЂɐU���݂��˗����ꂽ�ꍇ�ɂ̓N�[�����O�I�t�j�B

- �������ݒ肳�ꂽ�_��B

- �X���_��i�p���_��j�@

- �ی����̑��z�́A���_��̌������ł��邽�߃N�[�����O�I�t�̑ΏۂƂȂ�Ȃ��B

- ���_���]�����V���ȕی��_�����������ꍇ�͑ΏۂƂȂ�B

- �ی��_��ғ���ی삷�邽�߁A�ی��@�̎{�s�ɂ��A�_��������̍��m�ɂ��Ẵ��[�����������ꂽ�B

- �_��������̍��m�ɂ��āA�����I�\���`�����玿�≞���`��(�ی���Ђ�������̍��m�����߂�������ɓ�����悢)�֕ύX���ꂽ(�ی��@��37���A��66��)�B

- ������A�]�����琶���ی���Ђł́A�_��������ɁA���m�`���̑ΏۂƂȂ�d�v�Ȏ��������m���Ƃ��Ă��炩���ߍ쐬���A���m���ɂ����č��m�����߂颎��≞���`����̌`��������Ă����B

- �i�t���@�ւɂ��u�ی������͊i�t���v��u�ی����x���\�͊i�t���v

- �i�t���@�ւɂ��u�ی������͊i�t���v��u�ی����x���\�͊i�t���v�́A�ی���Ђ��ɏ]���ĕی����̎x�������s���\�͂ɂ��ĕ]���������̂ł���B

- �\���x���V�[�E�}�[�W���䗦

- ��\���x���V�[�E�}�[�W���䗦�v�́A�ی���Ђ̌o�c�̌��S���f���邽�߂̊�ł���A200���������Ƌ��Z�������P�v��̒�o����������B

-

-

| �\���x���V�[�E�}�[�W���䗦�� |

�\���x���V�[�E�}�[�W�����z�i�L���،��̊܂݉v�Ȃǂ��܂ލL�`�̎��Ȏ��{�z |

�~100 |

| �ʏ�̗\������댯�~0.5 |

-

- ��b���v

- �u��b���v�v�́A�o�험�v����L���s�^�����v�ƗՎ��I���v���T���������̂ł���B

- �C���J����Q�C��

���Y��ۗL���邱�Ƃɂ���ē���������A��̓I�ɂ́A�L���،�(�����A��)�̔z������ї��q�������������B

����ɑ��A���Y�̒l�オ��(�l������)�ɂ���ē��������(����)���u�L���s�^����Q�C���v�i�L���s�^������Xcapital loss�j�Ƃ����B

- ���������Y�̊z

- �u���������Y�̊z�v�́A�����x�[�X�̎��Y�̍��v�z���畉�̍��v�z�i�댯���������̎��{���̍������������j���T���������̂ł���B

- ���Q�ی���W�l

- �u���Q�ی���W�l�v�Ƃ́A���Q�ی���Ђ̖����������͎g�p�l�A���Q�ی��㗝�X�A���Q�ی��㗝�X�̖����������͎g�p�l�̂��Ƃ�����(�ی��Ɩ@��2���20��)�B

- �ی��_��̒����̊��U��ړI�Ƃ����ی����i�̓��e������_��̕�W�́A��W�l�o�^�����Ȃ���s�����Ƃ��ł��Ȃ�(���@��275���1��)�B

- �ی������l

- �u�ی������l�v�Ƃ́A�ی���Ђ���Ɨ����A�ی��_��҂̂��߂ɕی���ЂƂ̊Ԃɗ����ĕی��_��̒����̔}����s���҂�����(���@��2���25��)�B

- ��s�̑����ł́A���Q�ی��㗝�X�Ƃ��ĕی���W���s�����Ƃ��ł���(���@��275���2���A���@�{�s�K����212����2��1��)�B

- �����ی��_��͒����ɂ킽��_��Ȃ̂ŁA�_��������̏�Ԃ��玖��ω����鎖�����蓾��B�ی��@�̎{�s�ɂ��A�ی��_��҂Ɣ�ی��҂��قȂ�ꍇ�A�ی��_��҂Ɣ�ی��҂Ƃ̊Ԃ̐e���W�̏I�����ɂ��A��ی��҂��ی��_��̐\���݂̓��ӂ�����ɓ������Ċ�b�Ƃ�������������ω������ꍇ�ɂ́A��ی��҂��ی��_��҂ɑ��ĕی��_��̉��𐿋����邱�Ƃ��ł���悤�ɂȂ���(���@��58���A��87���j�B

- �ی����̕����ݕ��@(��)���N�����܂��͔��N�����̏ꍇ�A����22�N3���ȑO�̕ی��_��ł́A�ی����������Ԃ̓r���ɉ�ŕی��_���ł����Ƃ��A���o�ߕ��̕ی����͕Ԋ҂���Ȃ������B

����22�N4���P���ȍ~�ɒ��������ی����̕����ݕ��@(��)���N�����܂��͔��N�����̕ی��_��ɂ����ẮA�ی����������Ԃ̓r���ɉ�ŕی��_���ł����ꍇ�A���P�ʂł̖��o�ߊ��Ԃɑ���ی��������z���ی��_��ғ��ɕԊ҂���邱�ƂƂȂ����B

- �������������͈ꎞ�����A�܂��͓������x�𗘗p�����_��̈ꎞ���������́A�Ԋ҂���Ȃ��B

- �ی��@�̎{�s�ɂ��A�ی������Ԋ҂���Ȃ����̂́A�ی��_��ҁA��ی��҂܂��͕ی������l�̍��\�E�����ɂ�������̏ꍇ�A�k�y�ی��Ŗ����̏ꍇ�Ƃ��ꂽ(���@��64���A��93��)�B

| �ی��_�������������ꂽ�Ƃ��̕ی��_��̑��� |

- �ی��_��҂̍��ғ����ی��_��������������āA�������ړI�ɕی��_��̉���ی���Ђɐ������A�ی��_����ƁA���̌�̕ی������l���̐����ۏ�@�\�������邱�ƂƂȂ�B�ی��@�̎{�s�ɂ��A���͈͂̕ی������l(�ی��_��҂̐e���A��ی��҂̐e���A��ی��Җ{�l)���ی��_��҂̓��ӂāA1�����ȓ��ɉ��Ԗߋ������z�����ғ��֎x�����A���ی���Ђɒʒm���邱�Ƃɂ���āA�ی��_��𑶑������邱�Ƃ��ł���悤�ɂȂ���(���@��60���`��62���A��89���`��91���j�B

- �Ώی_��́A���S�ی��_��A���Q���a��z�ی��̂������Ԗߋ��̂�����̂ł���B

|

| �� ���z�Z���ی��Ɛ��x |

- ����z�Z���ی��Ǝң�͂��Ƃ��Ɩ��F���ςł��������̂��A"�ی����z�����z�ŕی����Ԃ��Z��"�Ȃ��̂Ɍ���A���Z���̊ē��ɓ����ĕی��Ɩ@�̋K�����邱�Ƃő������F�߂�ꂽ�Ǝ҂𒆐S�ɃX�^�[�g�����B

�u���z�Z���ی��v�ƕی��@

-

- �@�ی����T���̓K�p���Ȃ�(�ی���Ђ̕ی��ƈقȂ�)

- �A�ی��_��ҕی�@�\�ɂ͉����ł��Ȃ�(�ی���ЂƈقȂ�)

- �B�ی��Ɩ@�̋K�����A�\���x���V�[�E�}�[�W���䗦�Ɋ�Â������[�u���߂̔����̑ΏۂƂȂ��Ă���(�ی���ЂƓ��l)

- �C���z�Z���ی��Ǝ҂ɂ��ی������̑��̎��Y�̉^�p�́A�a���A���E�n���̎擾���Ɍ����A�����Ⓤ���M���ւ̓����͔F�߂��Ă��Ȃ�(�ی���ЂƈقȂ�)

-

| �ی����Ԃ̏�� |

�����ی����Õی� |

1�N |

| ���Q�ی� |

2�N |

��舵����ی���ނ�

���z�̏�� |

1.���S�ی� |

300���~�ȉ� |

1�`6�̕ی����z��

���v�z�́A

1,000���~������ƂȂ�B |

| 2.��Õی�(��Q���a�ی�) |

80���~�ȉ� |

| 3.���a���������Ƃ���d�x��Q�ی� |

300���~�ȉ� |

| 4.���Q�������Ƃ������d�x��Q�ی� |

600���~�ȉ� |

| 5.���Q���S�ی� |

���Q���S�ی��ͤ300���~�ȉ�

(�����K��t�����Q���S�ی��̏ꍇ�ͤ600���~) |

| 6.���Q�ی� |

1,000���~�ȉ� |

7.�ᔭ�����ی�

(�l�̓��퐶���ɔ������Q�����ӔC��ΏۂƂ���ی�) |

1,000���~�ȉ� |

| ��ی��Ґ� |

��l�̕ی��_��҂ɌW���ی��҂�100�l�ȉ� |

| �Œ᎑�{�� |

1,000���~ |

- ���z�Z���ی��Ǝ҂̎�舵���ی����

- ���z�Z���ی��Ǝ҂̎�舵���ی���ނ́A���̕ی�������(�ی��Ɩ@��2���17���A���@�{�s�ߑ�1����7)�B

- �@�l�̐����ɊԂ��A���z�̕ی������x�������Ƃ��ی�

- �A�ی����Ԃ̖����㖞���Ԗߋ����x�������Ƃ��ی�

- �B���ʊ����݂��Ȃ���Ȃ�Ȃ��ی�

- �C�ĕی�

- �D�ی����܂��͕ی����A�Ԗߋ����̑��̋��t���t���̊z���O���ʉ݂ŕ\�����ꂽ�ی�

- �E�ی����̑S���܂��͈ꕔ�����I�ɁA�܂��͕��������̕��@�ɂ��x�����ی��ł����āA���̎x�����̊��Ԃ�1�N�������

- �]���āA

- �l�N���ی���{�V�ی�

- �j�����t�w���ی�����舵�����Ƃ͂ł��Ȃ��B

- �y�b�g�ی��̑ΏۂƂȂ铮���́A��Ȃ��̂͌���L�ł��邪�A���ۂ͒��E�������E�t�F���b�g�Ȃǂ��ΏۂƂȂ�B

- ��Õی��ɂ́A���A�a�̎��Ò���s�D���Ò��̐l�ł������ł��鏤�i������B

- �ƍ��ی��i���ݏZ������Ҍ������i�j�́A���l�ȃj�[�Y�ɉ����邽�߁A���X�N���Ⴍ�Ȃ�⏞���Ȃ��ĕی�����}�������i������B

- ���z�Z���ی��ɂ́A���s��̓V���Ԃɂ���ė��s������Ҍ�����ی���}�a���Ŋϗ��ł��Ȃ������ꍇ�Ƀ`�P�b�g�����⏞����ی��Ȃǂ�����B

- �ی�����

- ���z�Z���ی��Ǝ҂���舵�������ی��E��Õی��̕ی����Ԃ̏����1�N�A���Q�ی��̕ی����Ԃ̏����2�N�ƂȂ��Ă���B

- �ی����z

- �u���z�Z���ی��Ǝҁv�̎�舵���ی����z�́A��ی���1�l�����葍�z1,000���~�ȉ�(�ی����̔������̒Ⴂ�l�����ی��͕ʘg�Ƃ���)�A

���A �敪���Ƃɏ������߂��Ă���B�������A2018�N�܂ł͈��̌o�ߑ[�u���F�߂��Ă���(�ی��Ɩ@�{�s�ߑ�38���̂X)�B

- �����X�V�^�̕ی��̕�W

- �����X�V�^�̕ی��̕�W�ɓ������ĂA�ی����Ԃ̏I�����ɂ͕ی����̌v�Z���@�A�ی����z���ɂ��Č������ꍇ�����邱�Ƃ��A�ی��_��҂ɑ��āA���̎|���L�ڂ������ʌ�t�ɂ��������A���Y���ʂ���̂����|�̏����܂��͉���Ȃ���Ȃ�Ȃ�(�ی��Ɩ@�{�s�K����211����30��1��)�B

- �ی��_��ҕی�@�\�ɂ��⏞

- ���z�Z���ی��́A�ی��_��ҕی�@�\�ɂ��⏞�̑ΏۊO�ł���A���z�Z���ی��Ǝ҂́A�ی��_��҂ɑ��āA���̎|�����ʌ�t�ɂ��������A���Y���ʂ���̂����|�̏����������͋L������Ȃ���Ȃ�Ȃ��B

- �_��ғ��ی�̂��߂̋���

- ���z�Z���ی��Ǝ҂͕ی��_��ғ��̕ی�̂��߁A�K�v���K���Ȋz�̋��K���������ɋ������Ȃ���Ȃ�Ȃ�(���@��272����5��1��)�B

- �������A���z�Z���ی��Ǝ҂́A���z�Z���ی��ƎҐӔC�ی��_���������A���t������b�̏��F�����Ƃ��́A���Y�_��̌��͂̑�����ԁA���Y�_��̕ی����̊z�ɉ����āA�������鋟�����̑S���܂��͈ꕔ���������Ȃ����Ƃ��ł���(���@��272����6��1��)�B

- �Ŗ@��̐����ی����T��

- ���z�Z���ی��Ǝ҂���舵�������ی��A��Õی��ɂ͐����ی����T���͓K�p���ꂸ�A���Q�ی��ɂ��Ă��n�k�ی����T���͓K�p����Ȃ�(�����Ŗ@��76���A��77���A��120���A���@�{�s�ߑ�208����3�`��212���A��213���A��214���A��262��)�B�B

- ���Y�̉^�p

- ���z�Z���ی��Ǝ҂ɂ��ی������̑��̎��Y�̉^�p�́A�a���A���E�n���̎擾���ɂ��Ȃ���Ȃ�Ȃ�(���@��272����12)�B

- �\���x���V�[�E�}�[�W���䗦

- ���Z���́A���z�Z���ی��Ǝ҂̌o�c�̌��S�����m�ۂ��邽�߁A�u�\���x���V�[�E�}�[�W���䗦�v�Ƃ����q�ϓI�Ȋ��p���ĕK�v�Ȑ����[�u���߂�v�����K�ɔ������Ă������Ƃŏ��z�Z���ی��Ǝ҂̌o�c�̑��������𑣂��Ă���A���̊�͕ی���ЂƓ��l��200���Ƃ���Ă���i���@��272����25��2���A���z�Z���ی��ƎҌ����̊ēw�j����25�N3���j�B

-

-

�\���x���V�[�}�[�W���isolvency margin�j���u�x���]�́v���Ӗ����܂��B

- �\���x���V�[�}�[�W���䗦�i���j���u�\���x���V�[�}�[�W�����z�v�~100�^�u���X�N�̍��v�z�v�~0.5

- �\���x���V�[�}�[�W���̎�Ȃ���

- ����i���{���j

- ���i�ϓ�������

- �댯������

- �ݓ|������

- �L���،��܂݉v

- ��ネ�[���ȂǁB

- ���X�N�̍��v�z

- �ی����X�N�A�\�藘�����X�N�A���Y�^�p���X�N�A�o�c�Ǘ����X�N�Ȃǒʏ�\�z�ł���͈͂��鏔���X�N�𐔒l�����ĎZ�o�B

- �����ی���Ђ̃\���x���V�[�}�[�W���䗦��200������������ꍇ�ɂ́A���Z���ɂ���đ����Ɍo�c�̌��S���̉�}�邽�߂̑[�u���Ƃ���B

|

|

| �� �ی��̏��i��

|

- �O�厾�a�ۏ�ی��ɂ����ẮA�}���S�؍[�ǂa�����ꍇ�A���̎��a�ɂ�菉�߂Ĉ�t�̐f�f���������炻�̓����܂߂�60���ȏ�A�J���̐�����K�v�Ƃ����Ԃ��p�������ƈ�t�ɂ���Đf�f���ꂽ�ꍇ�ɕی����̎x�����ΏۂƂȂ�B

- ��ʎ��̂œ��@���Ă���Ԃɒ������a���Ď�p���A���̂��Ƃɂ����@���J���������ꂽ�ꍇ�ɂ́A�������Ԃ��܂߂ē��@���t���̎x�����ΏۂƂȂ�B

- ��Õی��ł́A�މ@����ē��@�܂ł̊��Ԃ�����̓������߂��Ă���A���ꎾ�a�������Ƃ�����@�ł����Ă��ʂ̓��@�Ƃ݂Ȃ����B

- �ی����Ԃ��L���ł����Õی��̏ꍇ�A�ی����Ԓ��ɓ��@���t������������Ƃ������Ă��ی���Ђ̒�߂��N��܂Ō_����X�V���邱�Ƃ��ł���B

- ����ی�

- �ӔC�J�n��

- ��ʂɁA�����ی��ł͕ی���Ђɂ��\�����݁i�_��j�̏�����O��ɁA�_��ҁE��ی��҂��L�����i�Ȃ���j���ꂽ�\�����̒�o�A���N��Ԃ̍��m���̒�o�A1��ڂ̕ی����i�[�����j�̕������݂��Ȃ���Ă���ۏႪ�J�n�����B

����ی��̏ꍇ�́A90���i���邢��3�J���j�́u�҂����ԁv�i�Ɛӊ��Ԃ�ҋ@���ԁA�s�U��i�ӂĂ�ہj���ԂȂǂƌĂ��ۏ���邱�Ƃ��ł��Ȃ����ԁj�v���݂����Ă���B

- �����ی����T��

- �ی�����������

- �ꎞ���A3�A5�A10�A15�N�܂���55�`85��(�T����)���������A�I�g���B

- �_��N��͈�

- �ی����̎x��

- ���I���ی����x�̗v���Q�ȏ�܂��͏���̗v����ԂɂȂ����Ƃ��A�u���ꎞ���v����сu���N���v���x������B

- �h����̗v����ԁh�Ƃ́A�s���̎��̂�a�C�Œ����x�̗v����ԁi����̗v�����A�j�ƂȂ�A���̏�Ԃ��i��ʓI�ȕی��_��ł́j180���p�����Ă���Ɛf�f���ꂽ�Ƃ��B

- �u���ꎞ���v�̎x�����́A�ی����Ԃ�ʂ��ĂP�����B

- �u���ꎞ���v�Ɓu���N���v�́A���z(��{���N���z)

-

- ���I���ی���40�Έȏ�̐l���S���������ĉ��ی�����[�߁A��삪�K�v�ɂȂ������ɏ���̉��T�[�r�X������ی��B

- �ی����͎s�����ɂ���č�������B

|

| 65�Έȏ�́u��1����ی��ҁv |

���̌������킸�A����̗v����ԂɂȂ����ꍇ�ɕۏ������B |

| 40�`64��2����ی��� |

��1����ی��ҁv�ƈقȂ茴�������������B

�V���ɋN���������̕a�C�i16�����j�ɂ���ėv����ԂɂȂ����ꍇ�Ɍ���A���T�[�r�X���邱�Ƃ��ł���B |

- �v����Ԃ��p���������A�ꐶ�U�ɂ킽��u���N���v���x������B

- ���S�����ꍇ�́A�u���S���t���v���x������B

- �ی��������̖Ə�

- �ی����������Ԓ��ɏ���̏�Q��ԂɂȂ����Ƃ��A�ȍ~�̕ی����������Ə������B

- �ی����Ԃ́A�I�g�B

- ��p����́u���ꎞ������v���A�����������ꂽ�B

- �T�N���Ɨ����z���t���ꎞ������i�����z���t�I�g���ۏ�ی��j

- �u�T�N���Ɨ����z���t�I�g���ۏ�ی��v�̐�p����B

- ���I���ی����x�̗v���Q�ȏ�܂��͏���̗v����ԂɂȂ����Ƃ��A�u������ꎞ���v���x������B

- ���S�����ꍇ�́A�u���S���t���v(���Ԗߋ��Ɠ��z)���x������B

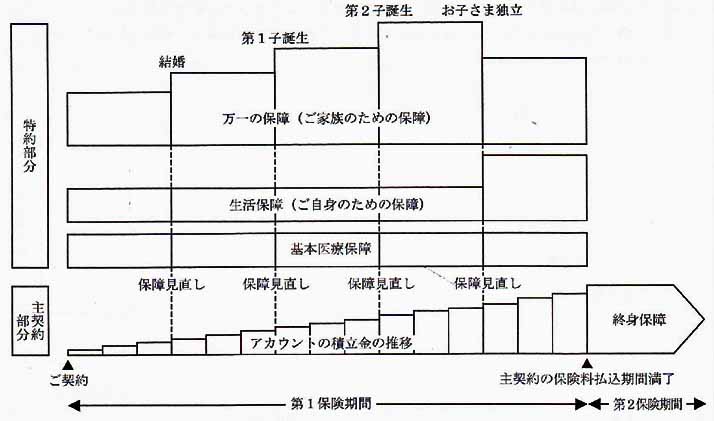

- �u�����ϗ��^�I�g�ی��v�Ƃ́A���~�ƕۏ��2�̕����ō\������Ă���ی��ł���B2001�N�ȍ~�A�u����t�I�g�ی��v�ɑ���ی��Ƃ��ēo�ꂵ�n�߂��B�u�A�J�E���g�^�v��u���R�v�^�ی��v�Ƃ������̂̂ق����A����ʓI�Ȗ��̂ƂȂ��Ă���B

- �A�J�E���g�^�i���R�v�^�̕ی��j�́A�u�A�J�E���g�v�ƌĂ��ςݗ��ĕ�������_��ɂ��āA����ی����Õی��ȂǗl�X�ȕی������ɂ�����A���~�ƕۏ���������i�B

�ϗ�������ۏᕔ���̕ی����Ɋ��p������A�ϗ������ƕۏᕔ���̕ی���������ύX���邱�ƂŁA�]�������ɕۏ�̌��������s�Ȃ����Ƃ��ł��鑍���ۏ�^�C�v�̕ی��������B

- �ی����������Ԓ��̎��S�ۏ�͂��̎��_�̐ϗ����ƂȂ�A�������Ԗ������ɂ��̎��_�̐ϗ����������Ƃ��ďI�g�ی���N���Ɉڍs����i�ϗ����p���ł�����̂�����j�ی��ŁA����I�ɗ������ϓ�����B

- �x�������ی����͈�U���ׂăA�J�E���g�����ɐςݗ��Ă��A�����������̕ی������x�����Ƃ����`�ɂȂ�B

- �ی��v�̎��R�x�������i���R�v�^�j

- �ی����́A�]�T�����鎞�͐ϗ��Ă𑽂��A�t�ɉƌv�����������͏��Ȃ߂ɂ�����Ƃ������ύX���ł���B�܂Ƃ܂����������ꎞ�������邱�Ƃ��\�B

- �ۏ�̌��������K�X�ł���B

-

- ��1�ی����Ԓ��Ɏ��S�����ꍇ�ɂ͓���ی����Ǝ�_��̐ϗ������x�����邪�A��1�ی����Ԓ��ɍ��x��Q�ɂȂ����ꍇ�A��_��ɂ��Ă͐ϗ������x����ꂸ���̂܂ܕۏႪ�p������B

- ��1�ی����Ԓ��A�ϗ����͗\�藘���ʼn^�p����邪�A�ЊQ���S�ۏ�̂��߂̔�p�₻�̑��̏��o�������������邽�߁A�ϗ����̎��ۂ̗����͗\�藘���������B

- ��1�ی����Ԓ��Ɏx�����ی����͂�������A�J�E���g�ɐϗ����Ƃ��Đςݗ��Ă��A����̕ی����̓A�J�E���g����[�������B����̕����ی����Ɠ���ی����̍��z���A�J�E���g�ɐςݗ��Ă���B

- ��_��̕ی����������Ԗ������ɔN���ڍs�����t�����邱�Ƃɂ��A�I�g�ۏ�ɂ����ĔN����悱�ύX���邱�Ƃ��ł���B

- �u�ꎞ���I�g�ی��v�́A��������ꐶ�U�̎��S�ۏ�i�܂��͍��x��Q�ۏ�j���m�ۂł���ی����i�B

- ��ʓI�ɂ́A�u���N���m�s�v�^�v�Ɓu���N���m�����^�v������B

- �ꎞ���ی�������_������ɕK�v�Ȍo����T���������Ƃ̋��z�ɐϗ��������t������āA�ϗ����z���ꐶ�U��������B

- ���S�ی����z�͈ꎞ���ی������Œ�ۏ���Ă���A���S���ɂ�����u�ꎞ���ی����v�E�u�ϗ����z�v�E�u���Ԗߋ��z�v�̂����A�����ꂩ�傫�����z���x������B

-

- �ۏ�

- �_������ꎞ�����ی��������������S�E���x��Q�ی������ۏ���A�ۏ�͈ꐶ�U�����B

- �����ی���

- �����ی����́A�ϗ������v�Z����Ɍ��肳���ϗ���������ɂ��Čv�Z�����ی����ŁA�ϗ������v�Z����̐ϗ��������Œ�ۏؐϗ�����������ꍇ�ɔ�������B

- �ϗ������X���O�ɉ��Z����Ă��������ی����z�����z����邱�Ƃ͂Ȃ��B

- ���Ԗߋ�

- ���Ԗߎ��̐ϗ����z�Ɏs�ꉿ�i�������������̂����Ԗߋ��ƂȂ�B

- ���Ԗߋ��z�������̐ϗ����z�~�i1�|�s�ꉿ�i�������j

- �ϗ����͕ی����Ԃ̌o�߂ƂƂ��ɑ������邪�A���Ԗߋ��͎s�ꉿ�i�����ɂ��ꎞ�����ی���������邱�Ƃ�����B

- ���莾�a�ۏ�ی� ����

- �ʖ��u�O�厾�a�ۏ����ی�����v�B

- �ی����Ԓ��ɔ]�����E�K���E�}���S�؍[�ǂŏ���̏�ԂɂȂ����ۂɕی������x������B

- ��ʂɁA�K���i�����V�����j�ɂ��ẮA�_���Ɉ�t�ɂ���Đf�f�m�肳�ꂽ�Ƃ��ɓ��莾�a�ی������x������B

- �}���S�؍[�ǂɂ��ẮA�_���ɋ}���S�؍[�ǂƂȂ�A��t�̐f�Â������f������60���ȏ�J������������Ԃ��p�������ƈ�t�ɂ���Đf�f���ꂽ�Ƃ��ɓ��莾�a�ی������x������B

- �]�����ɂ����鏊��̏�ԂƂ́A��ʓI�ɔ]�����ɂ�菉�߂Ĉ�t�̐f�Â��������炻�̓����܂߂�60���ȏ㑼�o�I�Ȑ_�o�w�I���ǂ��p�������Ƃ��ł���B

- ���̕ی�������炸�ی����Ԓ����S�E���x��Q��ԂɊׂ����ۂ͎��S�E���x��Q�ی������x������B�A���������d�����Ď�邱�Ƃ͂ł��Ȃ��B

- ��ʎ��̓��ŗv����ԂɂȂ������Ƃ��̕ۏ�

- ���I���ی��̑�2����ی��ҁi40�`64�j�ɂ��ẮA��ʎ��̓��ŗv����ԂɂȂ��Ă����I���ی��ł͕ۏႳ��Ȃ����A���I���ی��ɘA���������ی��̂����A�e�Ђ̎x������ɂ���Ă��ی������x�����^�C�v�̉��ی��́A���I���ی��̑�2����ی��҂���ʎ��̓��ɂ���ĉ�Џ���̗v����ԂɂȂ����ꍇ�ł��ۏ�̑ΏۂƂȂ�B

- �w��㗝��������

- ��ی��Җ{�l�����l�ƂȂ�ی����⋋�t�����ɂ��āA���Q��a�C�ɂ��A��ی��Ҕ��g�������ł��Ȃ����ʂȎ������ꍇ�A���炩���ߎw�肳�ꂽ�㗝�l����ی��҂ɑ����Đ����ł������ŁA���̓���ɑ���ی����̕��S�͕s�v�ł���B

- �w��㗝�����l�ɂȂ��̂́A��ی��҂̌ːЏ�̔z��ҁA��ی��҂̒��n�����A�܂��͔�ی��҂Ɠ����������͐��v����ɂ��Ă����ی��҂�3�e�����̐e���Ȃǂł���A�ی������̐������ɂ����Ă������̏���̗v�������K�v������B

�]���āA���炩���ߎw�肳��Ă���w��㗝�����l�ł����Ă��A�ی������̐������ɏ���̗v�������Ȃ��Ȃ����ꍇ�́A�ی������̐������s�����Ƃ͂ł��Ȃ��B

- ��i�����

- �����J����b����߂��i��ÂɊY�����鎡�Â��A���̎{�݊��������Ë@�ւŎ��Ƃ��ɋ��t�����x������B

- ��邱�Ƃ��ł��鋋�t���z�͐�i��Â̋Z�p�������z�ŁA�e�Ђ��Ƃɏ���z���ݒ肳��Ă���B

- ���I��Õی��̎��ȕ��S�����z�͎x�����ΏۂƂȂ�Ȃ��B

- ��i��Ë��t���̒��ڎx�����T�[�r�X

- ��i��Ë��t���̒��ڎx�����T�[�r�X�Ƃ́A��i��ÂɌW��Z�p�����ꎞ�I�Ɍڋq�����S����ۂ̌o�ϓI���S�̌y����ړI�Ƃ��āA��Ë@�ւ̓��ӂȂǁA���̗v���������ꍇ�ɁA��i��Ó���̐�i��Ë��t����ی���Ђ����ڈ�Ë@�ւɎx�����T�[�r�X�ł���B

- ���莾�a�ۏ����ی�����

| �����郊�X�N |

�O�厾�a�i����E�}���S�؍[�ǁE�]�����j�Ǝ��S�E���x��Q |

| �ی����� |

�I�g�A����i����j |

| ����ی��� |

- ���莾�a�ی���

- ���S�ی����A���x��Q�ی���

|

| �����b�g |

- �O�厾�a�ɔ�������

- �u����̏�ԁv�ɂȂ�ƈȍ~�̕ی������Ə��ɂȂ邱�Ƃ�����

|

| �f�����b�g |

�ی����������ɂȂ� |

| ���ӎ��� |

�O�厾�a���́u����̏�ԁv�ɔF�߂���̂̓n�[�h�� |

- �ʖ��u�O�厾�a�ۏ����ی�����v�B�ی����Ԓ��ɔ]�����E�K���E�}���S�؍[�ǂŏ���̏�ԂɂȂ����Ƃ��A��ی��҂ɓ��莾�a�ی������x������B

- ��ی��҂��A���̓���̕ی����Ԓ��Ɏ��S�����Ƃ��͎��S�ی������x������B

- �ی��������Ə�����

- �ی��������Ə�����̕����Ə����R�ɊY������ƁA���̌�̕ی������S�͕s�v�ƂȂ�A�ی����ԓ��͓����̌_��ǂ���̕ۏ���p���ł��A�X�V�^�̕ی����i�̏ꍇ�͍X�V��̕ی������S���s�v�ƂȂ�B

- �A�ƕs�\�ۏ����

- �A�ƕs�\�N���̎x�����ΏۂƂȂ�A�ƕs�\��ԂƂ́A�����Ȃ�E�Ƃɂ����Ă��S���A�Ƃ��ł��Ȃ��ƈ�w�I���n���画�f����邱�Ƃ��v���ł���A��ی��҂�����܂ŏ]�����Ă����d�����ł��邩�ǂ�������Ƃ��Ĕ��f������̂ł͂Ȃ��B

- �A�ƕs�\�N���̔N���x�����Ԃ́A�A�ƕs�\�N���̎x�����R�ɊY�����������炻�̓����܂߂�5�N�Ԃł���A��ی��҂��N���x�����Ԓ��Ɏ��S�����Ƃ��͈Ȍ�̏A�ƕs�\�N���͎x�����Ȃ����A�A�ƕs�\��Ԃ�����Ă��x������~�Ƃ͂Ȃ�Ȃ��B

- �A�ƕs�\�N�����x����ꂽ��A�V���ɏA�ƕs�\�N���܂��͓��莾���A�ƕs�\���t���̎x�����R�ɊY�����Ă��A�A�ƕs�\�N���E���莾���A�ƕs�\���t���͎x�����Ȃ��B

- �����ɘa�^�I�g�ی��Ƃ́A���a����@�E��p�̌o������������������₷���悤�ɁA���m���ڂ����肷�邱�Ƃň������ɘa�����I�g�ی��̂��Ƃ������B

- �u�l�N���ی��v�̏��i��

- �O���^�̊m��N��

- �O���^�̊m��N���́A�N�����J�n��̈����ԁA�N���N�z�𑽂���邱�Ƃ��ł��邽�߁A�ސE������I�N���̎J�n�܂ł̊Ԃ̂Ȃ������̏����ɓK���Ă���B

- �ۏ؊��ԕt�I�g�N��

- �ۏ؊��ԕt�I�g�N���́A�N�����J�n��̈����ԁi10�N�E15�N�Ȃǁj�͎��S���Ă��N���̎����ۏ��ۏ؊���I����͔�ی��҂��������Ă������N������邱�Ƃ��ł��邽�߁A���I�N���̕s����₤��悹�����̏����ɓK���Ă���B

- �N�����J�n�N��̌J����

- �N�����J�n�N��̌J�����́A�ی��_��҂̐\���o�ɂ��A����̏����̉��ōs����B

�J�������Ԓ��͔N��������ی���Ђ��^�p���邽�߁A�N�����J�n�N��͉^���Ȃ邪�N���N�z�𑝂₷���ʂ�����B

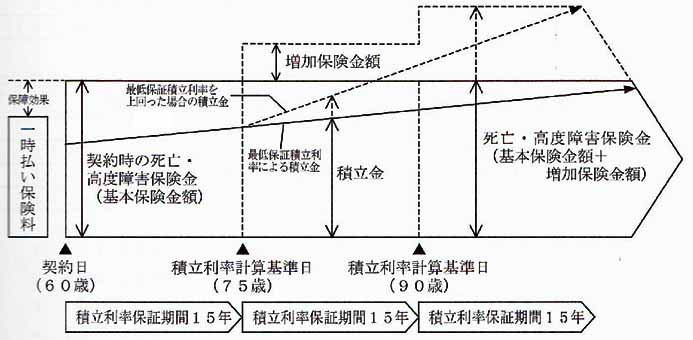

- �ϊz�l�N���ی�

- �u�ϊz�l�N���ی��v�́A�������ی����̉^�p���ʂɂ���āA�������N���z����Ԗߋ��Ȃǂ��ϓ��i�����j����^�C�v�̐����ی����i�ł���B

- �l�N���ی��̈��ŁA�����M���Ɛ����ی���g�ݍ��킹���^�C�v�̏��i�Ƃ����A�N���J�n�O�ɔ�ی��҂����S�����ꍇ�Ɏx�����鎀�S���t���ɂ��ẮA�����ی��������z���Œ�ۏ���^�C�v���嗬�����A�Œ�ۏ̂Ȃ����̂�����B

- �l�N���ی�

- �V��̐��������������w�͂ŏ������邱�Ƃ�ړI�Ƃ������Ԃ̕ی��������B

- �ϊz�l�N���ی��̎�ȓ���

- �^�p���ʂɂ���ď����̔N���z����Ԗߋ��Ȃǂ���������B

- �唼�̏��i�͉��Ԗߋ��̍Œ�ۏ͂Ȃ��B

- ���ʊ���i�t�@���h�j�͊�������Ȃǂʼn^�p����B

- ��ʂɕϊz�l�N���ی��̏��i�ɂ́A���ʊ��肪�P��̃^�C�v�ƁA�����̓��ʊ��肪�p�ӂ���Ď��R�ɃX�C�b�`���O�ł���^�C�v�̂Q������A���݂ł͌�҂̕����嗬�ƂȂ��Ă���B

- ���ʊ���̃X�C�b�`���O�͈��܂Ŏ萔���͂�����Ȃ��B

- ���̕����̓��ʊ���i�t�@���h�j���p�ӂ���Ă��鏤�i�ɂ��ẮA�_��҂������̓������f�ɂ��������āA�e�t�@���h�̉^�p�����Ȃ���K�X��芷���āA����̓I�ɉ^�p���邱�Ƃɂ�B

- �������ɐ����ی��̔�ېŘg�����p�ł���B

- �����̃C���t���ɑΉ��ł���\��������B

- �^�p�ƕی��̗����Ɏ萔���������邽�߁A��ʓI�ȓ��M�Ɣ�ׂĎ萔�������߂ɐݒ肳��Ă���B

- �������̉^�p��O��Ƃ��邽�߁A�^�p���Ԓ��̒��r���ɂ͍���������������ꍇ������B

- �O�݂ʼn^�p������̂ł́A�x�����Ǝ�掞�̈בւ̕ϓ��ɂ���đ������o�邱�Ƃ�����B

- �N���̐Ŗ�

- �����⏞�ی��́A��ی��҂������O���킸�A���Q�܂��͎��a�ɂ��A�ƕs�\�ƂȂ����ꍇ�ɁA��ی��҂����̊Ԃɑr������������⏞����ی��ł���B

- �����⏞�ی��͖Ɛӊ��ԁi4���A�V�����j��ݒ肷��K�v������A���̖Ɛӊ��Ԃ��ăP�K�A�a�C���ɂ��A�ƕs�\�ł��������Ԃɑ��ĕی������x������B

- �����⏞�ی��́A�A�ƕs�\��Ԃł���A��t�̎��Â��Ȃ��玩��×{���Ă���ꍇ���ی����̎x�����ΏۂƂȂ�B

- �A�ƕs�\���O�̕��ό��ԏ����z�Ə����⏞�ی����z�̂����ꂩ�Ⴂ���̊z���Z�o��Ƃ��ĕی������x������B

- �����⏞�ی��̕ی���

- �g�̂̏��Q�Ɋ�����Ďx������ی����ɊY������̂Ŕ�ېłƂ����B

- ���Ǝ傪���Ȃ��ی��҂Ƃ��������⏞�ی��̕ی������x�������ꍇ

- ���̕ی����͉Ǝ���ł���u�Ɩ��ɂ��Đ�������p�v�Ƃ͂����Ȃ��̂ŁA�����̋��z�̌v�Z��K�v�o��ɎZ�����邱�Ƃ͂ł��Ȃ��B

|

| �� �ی��̐Ŗ��E�o��

|

-

|

�ی������l |

�Ŗ��E��v��̏��� |

| ���S�ی��� |

�����ی��� |

��_��ی��� |

����ی��� |

| �{�V�ی� |

�@�l |

�@�l |

���Y�v�� |

�����Z�� |

| �⑰ |

�{�l |

���^ |

�����Z�� |

| �⑰ |

�@�l |

1/2���Y�v��

1/2�����Z���� |

�����Z���� |

| ����ی� |

�@�l |

�Ȃ� |

�����Z�� |

�����Z���� |

| �⑰ |

�Ȃ� |

�����Z���� |

| ������������ی� |

�@�l |

|

|

|

| ��������ی� |

�@�l |

|

|

|

| ����p�ی� |

�@�l |

|

|

|

| �l�N���ی� |

|

|

|

|

| �I�g�ی� |

|

|

|

|

- �� ����̎҂݂̂��ی��҂Ƃ���ꍇ�ɂ͋��^�ɊY���B

- ������̎҂݂̂����l�Ƃ���ꍇ�ɂ͋��^�ɊY���B

- ������̎��l�����̎҂Ƃ���ꍇ�܂��́A�E���ɂ���Ē������i��������ꍇ�ɂ͋��^�ɊY���B

- �����Еی��̕ی����x�����̌o������

- �@�l�����L���錚��(���Y)��ی��̖ړI�Ƃ���Еی��̕ی����́A���Q�ی����Ƃ��đ����Z�����\�ł���B

- �����_��ŕی��������ݕ��@���ꊇ�����̏ꍇ�́A���Ԃ̌o�߂ɉ����đ����Z������B

�l�A�l���Ǝ�̕ی����T���i�������z���獷�����������z�c�����T���j�ɂ͈ȉ���4������B

-

|

�ی����T���̎�� |

|

| �@ |

�����ی����T�� |

- ��ʐ����ی����T��

- ����Õی����T��

- �l�N���ی����T��

|

| �A |

���Q�ی����T�� |

�n�k�ی����T�� |

| �B |

�Љ�ی����T�� |

�x�������S�z���T���z |

| �C |

���K�͊�Ƌ��ϓ��|���T�� |

- �ی��_��ɂ�����ی����T��

- �����ی����T��

- ����22�N�x�Ő������ɂ�萶���ی����T�������g����A�u����Õی����T���v���n�݂��ꂽ�B

- ����24�N�Ȍ�́A

- ��_��Ɠ���̕ی����ɂ��āA�ۏ���e�ɂ���Ď��̂悤��3��ނ̕ی����T���ƂȂ����B

| ��ʐ����ی����T�� |

�������͎��S�ɋN�����Ĉ��z�̕ی����A���̑����t�����x�������Ƃ�镔���ɌW��ی��� |

| ����Õی����T�� |

���@�E�ʉ@���ɂƂ��Ȃ����t�����ɌW��ی��� |

| �l�N���ی����T�� |

�l�N���ی����Ő��K�i����̕t�����ꂽ�l�N���ی��_�ɌW��ی��� |

- �T���z�̏���͂��ꂼ�ꏊ���ł�4���~�A���킹��12���~�ƂȂ����i�����Ŗ@��76���j�B���̋K��̓K�p�͕���24�N1���P���Ȍ�̌_��ɂ��ēK�p�����B

�����ی����T���z�̌v�Z�ɓ������ĂA����23�N12��31���ȑO�ɒ��������ی��_��(���_��)�ƕ���24�N1���P���ȍ~�ɒ��������ی��_��(�V�_��)�Ƃ��敪����K�v������B

���ӂ��K�v�Ȃ̂́A

- ����23�N12��31���ȑO�ɉ��������_��ł����Ă�����24�N1���P���ȍ~�Ɍ_����e�̈��͈̔͂̕ύX���s���Ă���ꍇ�ɂ́A���̕ی��_��́i�S�̂��j�V�_��Ƃ݂Ȃ����_�ł���B

- ��Ó���̒��r�t���͂��͈̔͂Ɋ܂܂��B

|

- �V���x�̓K�p�̃|�C���g

-

- �g�̂̏��Q�܂��͎��a�ɂ��ی������x������ی��_��i�g�̂̏��Q�݂̂Ɋ�����ĕی������x��������̂�����)���A�����ی����T���̑ΏۂƂȂ�B

- �����⏞�ی��͐����ی����T��(����Õی����T��)�̑ΏۂƂȂ�B

- ��Ô�x�����R�Ɋ�����ĕی��������x��������̂́A�����ی����T���̑Ώ�

- �����ی���Ђ̒����������a���͐g�̂̏��Q���̑������ɗނ��鎖�R�Ɋ�����ĕی��������x������ی��_��̂����A��Ô�x�����R�Ɋ�����ĕی��������x��������̂́A�����ی����T���̑ΏۂƂ���Ă���i�����Ŗ@��76���1���A��2���A��6���A��7���j�B

- �g�̂̏�Q�݂̂Ɋ�����ĕی������x�����鏝�Q�ی��͍T���ΏۊO�B

- �u����ی��v�́A��ی��҂�����ɜ늳�����ꍇ�Ɉ��̕ی������x�������̂Ȃ̂ŁA��Ô�x�����R�̈�ł���u���a�Ⴕ���͐g�̂̏��Q���͂����������Ƃ���l�̏�ԁv�i�����Ŗ@�{�s�ߑ�208����6��2���j�Ɋ�����ĕی��������x��������̂ƔF�߂���B

- �u����ی��v�̌_����23�N12��31���ȑO�ɒ����������̂͋������ی��_�A����24�N1��1���Ȍ�ɒ����������͉̂���Õی��_�ɊY������i�����Ŗ@��76���6���A��7���j�y�W�@�ߒʒB�z�@�����Ŗ@��76���1���A��2���A��6���A��7���A�����Ŗ@�{�s�ߑ�208����6��2��

- �I�g�ی��́A��ʐ����ی����T��

- ������Ó���́A����Õی����T��

- ���S�ۏ�Ɖ��E��Õۏ�����˂��g���^�ی��ɂ��ẮA���̏��������ꍇ�Ɂu����Õی����T���v�̑ΏۂƂȂ�B

- ���`�ی��͑d�ő[�u�@�ɂ��ی����T���̑Ώۂɂ͂Ȃ�Ȃ��B

- �u�l�N���ی����T���v����ׂ̏���

- �u�l�N���ی����Ő��K�i����v��t���Ă���

- �N�����l���A

- �_��҂܂��͌_��҂̔z��҂̂ǂ��炩

- ��ی��҂Ɠ���l�ł���

- �ی����������Ԃ�10�N�ȏ�

- �m��N���̏ꍇ�A�N���x���J�n�N��A60�Έȏ�and�N�������Ԃ�10�N�ȏ�

- ���ꏤ�i�ł��V�����x�ňႢ������B

- �i�ݗ�j�@�l�_��̕ی��̐Ŗ���̎戵��

�N�����x�������ی��������L�̂Ƃ��A�N������̕���26�N���̏����ł̐����ی����T���̋��z�͂����炩�H

-

-

|

�ی���� |

�������� |

�ی����������@ |

�ی��� |

�z���� |

���l |

| �@ |

���������

����ی� |

����18�N |

������ |

�N�ԕی����@96,000�~ |

�Ȃ� |

�� 1 |

| �A |

�l�N���ی� |

����25�N |

�ꎞ���� |

�ی����@�@3,000,000�~ |

�Ȃ� |

|

| �B |

�l�N���ی� |

����25�N |

������ |

�N�ԕی����@24,000�~ |

�Ȃ� |

�� 2 |

| �C |

���ʏ��Q�ی� |

����25�N |

�N���� |

�N�ԕی����@44,000�~ |

�Ȃ� |

�� 3 |

-

- ��1�@����ی������̕ی���81,600�~�A������Ó����̕ی���14,400�~

- ��2�@���K�i����t

- ��3�@���Q�ی���Ђƌ_�Ă���B

-

- �������ł̐����ی����T���̍T���z�̑��Z�\��

-

- �i1�j.�����Q�R�N�P�Q���R�P���ȑO�ɒ��������ی��_��i���_��j���ɌW��T���z

-

| �N�Ԃ̎x���ی����̍��v |

�T���z |

| 25,000�~�ȉ� |

�x�����z |

| 25,000�~���@50,000�~�ȉ� |

�x�����z�~1/2�{12,500�~ |

| 50,000�~���@100,000�~�ȉ� |

�x�����z�~1/4�{25,000�~ |

| 100,000�~�� |

50,000�~ |

-

- �i2�j.�����Q�S�N�P���P���ȍ~�ɒ��������ی��_��i�V�_��j���ɌW��T���z

-

| �N�Ԃ̎x���ی����̍��v |

�T���z |

| 20,000�~�ȉ� |

�x�����z |

| 20,000�~���@40,000�~�ȉ� |

�x�����z�~1/2�{10,000�~ |

| 40,000�~���@80,000�~�ȉ� |

�x�����z�~1/4�{20,000�~ |

| 80,000�~�� |

40,000�~ |

|

- [��ʐ����ی����T��]

- �@�̌_��͋����x�̂��̂ł���A��Ó���ɌW��ی������܂߂��ی����̑S�z���Y������B

- �T���z�F96,000�~�~1�^4�{25,000�~��49,000�~�c(�`)

- �A�̌_��͐V���x�̂��̂ł���A�l�N���ی������ی������ꎞ�����A���A�Ő��K�i����t�ł͂Ȃ����߁A��ʐ����ی����T���ɊY������B

- �T���z�F3,000,000�~ �� 80,000�~�@��40,000�~�c(�a)

-

- �V���x�̌_��Ƌ����x�̌_��̗����ɉ������Ă���ꍇ�A�ȉ��̂��`���̂����ꂩ��[�Ŏ҂��I������B

- ���F�V���x�̌_��ɌW��T���z

- ���F�����x�̌_��ɌW��T���z

- ���F�V���x�Ƌ����x�̌_��̑o���ɂ��ēK�p����ꍇ�̍T���z(�ō�4���~)

- �@(�` )�� (�a) �@�@�@�@49,000�~ �� 50,000�~�@��49,000�~�c(�C)

-

- [�l�N���ی����T��]

- �B�̌_��͐V���x�̂��̂ł���B

- �T���z�F24,000�~�~1�^2�{10,000�~��22,000�~ �� 40,000�~ �@��22,000�~�c(��)

-

- [����Õی����T��]

- �C�̌_��͕ی������̎x�����R���g�̂̏��Q�݂̂Ɋ�����邱�ƂƂ���Ă���A���̕ی����͉���Õی����T���̑ΏۂƂ͂Ȃ�Ȃ�(���@��76���6����4���A��7����2��)�B

- �T���z�F0�~�c(�n)

-

- [�����ی����T���z]

- (�C)�{(��)�{(�n)��71,000�~ �� 120,000�~�@ ��71,000�~

- ���Q�ی��_��ɂ����鐶���ی����T���Ƒ��Q�ی��T��

- �n�k�ی����T��

- ���́A1�A2�̏��������ꍇ�́A�n�k�ی����T���̑ΏۂƂȂ�B

- �ی��̑Ώۂ��A�u���Z�p�̏Z��v�u�����p�̓��Y�i�ƍ��j�v�ł��邱�ƁB

- �Ɖ��̂����A�펞�A�Z���Ƃ��Ďg�p���Ă��Ȃ��u�ʑ��v�u�Ɓv�Ȃǂ̒n�k�ی��_��͕ی����T���̑ΏۂƂȂ�Ȃ��B

- �X�܂Ȃǂƕ��p���Ă���Z��i�X�܁E���������p�Z��j�̏ꍇ�A���Z�����݂̂��ی����T���̑ΏۂƂȂ�B

- �����p���Y���ی��̑ΏۂƂȂ�̂ŁA�M��������p�H�|�i�͑ΏۂɂȂ�Ȃ��B

�܂��A�c�Ɨp�Y��E���i�͒n�k�ی����_�邱�Ƃ��ł��Ȃ��B

- �ی��̑Ώۂ̏��L�҂��u�ی��_��ҁv�܂��́A�u�ی��_��҂Ɛ��v����ɂ���z��҂��e���v�ł��邱�ƁB

- �y�b�g�ی��́C�ی����T���̑ΏۊO�B

-

- ���R�ЊQ���ς̒n�k�����Q�����ɑ�������|���́A�n�k�ی����T���̑ΏۂƂȂ�B

- �������Q�ی����T���̌o�ߑ[�u

- �����ԕی��A�|�̂Č^�Еی��́A�����_��ł����Ă��ی����T���̑ΏۊO�B

-

| �ی����̎�� |

�_��� |

��ی��� |

���l |

�ېŕ��@ |

���l |

| ���S�ی��� |

�푊���l |

�푊���l |

�����l |

������ |

��ی��ҁ��푊���l�A���l�������l |

| �����l |

�푊���l |

�����Łi�ꎞ�����j |

���l���_��� |

| �����l�iex�F�ȁj |

�����l�iex�F�q�j |

���^�� |

�_��ҁA��ی��ҁA���l���قȂ� |

| �����ی��� |

|

�푊���l |

�����Łi�ꎞ�����j |

���l���_��� |

|

�����l |

���^�� |

���l���_��҈ȊO |

| ���Ԗߋ� |

|

|

�_��� |

�����Łi�ꎞ�����j |

���l���_��� |

| ���S�ی��� |

�푊���l�̋Ζ��� |

�푊���l |

�����l |

������ |

��ی��ҁ��푊���l�A���l�������l |

|

�����l |

�푊���l |

�����l |

�����Łi�ꎞ�����j |

���l���_��� |

| �_��ҁ���O�� |

|

�_��҈ȊO |

���^�� |

���l���_��҈ȊO |

-

- 3�厾�a�ی����A���ی����A�g�̏Ⴊ���ی����A���r���O�j�[�Y����̓���ی����Ȃǂ̐��O���t�ی������ی��Җ{�l���������ꍇ�A�S�z��ېłƂȂȂ�B

- �ی������ꎞ����

- �����ی������l���ی��_��҂ł��ی��_��҂��������Ă���ꍇ�A�����ی����͈ꎞ�����Ƃ��ď����ŁE�Z���ł̉ېőΏۂƂȂ�B

- �ی��_���(�ی������S��)�ȊO�̎҂���ی��҂ƂȂ��Ă��鐶���ی��_��ɂ��āA�ی��_���(�ی������S��)����鎀�S�ی����͈ꎞ�����Ƃ���A�����ŁE�Z���ł̉ېőΏۂƂȂ�B

- �u�ꎞ�����v�Ƃ́A�c����ړI�Ƃ���p���I�s�ׂ��琶���������ȊO�̈ꎞ�I�ȏ����ŘJ�����܂��͎��Y�̏��n�̑Ή��̐�����L���Ȃ����̂������B

- �ꎞ�����ɂ��ẮA���������z���炻�̎����邽�߂Ɏx�o�������z�Ɠ��ʍT���z���T�����Čv�Z���A���������z���v�Z����ꍇ�ɂ́A�ꎞ�����̋��z��1/2�ɑ���������z���A���̏����ƍ��Z�����B

- �ꎞ�����ƂȂ���z

- �ꎞ�����̋��z���u���S�ی�������і����ی����v�|�u�x���ی����̋��z�v�|�u���ʍT���z(50���~)�v

- ���������z�ɎZ��������z���u�ꎞ�����̋��z�v�~1/2

- �������A�u�ꎞ�����{�V�ی��v�ɂ��āA�u���Z�ގ����i�v�̗v�������ꍇ�́A���Z�ގ����i�Ƃ��Ă��̍��v(���Ԗߋ����略���ی������T�������z)��20��(������15���E�Z����5��)�̌����ېłʼnېŊW���I�����A�m��\���̕K�v�͂Ȃ��B

����āA�����ی��̉��Ԗߋ��ɂ��ẮA�ꎞ������20���̌����ېł��̔��f���K�v�ɂȂ�B

- �@�ی������̉ېʼn��i

- �����ی��_��̕ی������܂��͔�ی��҂̎��S�ɂ��擾�����ꍇ�ŁA���̕ی��_��̕ی�����ی������l�ȊO�̎҂����S���Ă���ꍇ�B

- �ی������l���擾�����ی���(�����܂��͈②�ɂ��擾�������̂Ƃ݂Ȃ���镔���������j�̂����A���̎Z���ɂ���Čv�Z���������̋��z���ی����S�����҂��瑡�^�ɏ��擾�������̂Ƃ݂Ȃ����(�����Ŗ@��5��)�B

-

�ی������l���擾����

�ی����̊z |

�~ |

�푊���l�E �ی������l

�ȊO�̎҂����S�����ی����̊z |

�� |

���^�ɂ��擾������

�������z |

�ی����̂̔������܂ł�

�����܂ꂽ�ی����̑��z |

- ���Q�ی����̐Ŗ�

- ���Q�ی��̕ی�����掞�̐ŋ�

- ��ʂɑ��Q�ی��́u�ی�����掞�̐ŋ��v�́A���Q�ی��̕ی����̎�ނɂ���Ď戵�����قȂ�B

| �ی��������鑹�Q�ی��̎�� |

�_��ғ� |

�ېŕ��@ |

| �Еی��̏ꍇ |

���Q�ی����͔�ې� |

| �����ԕی��̏ꍇ |

���Q�������A�������A�ی����Ȃǂ͔�ې� |

| ���Q�ی��̏ꍇ |

����Q�E���@�E�ʉ@�ی��� |

�{�l�E�Ƒ������̏ꍇ�͔�ې� |

| ���S�ی��� |

�_��ҁ��푊���l

�i��ی��ҁ��푊���l�j

�i���l�������l�j |

������ |

�_��ҁ������l

�i��ی��ҁ��푊���l�j

�i���l�������l�j |

������ |

�_��ҁ���O��

�i��ی��ҁ��푊���l�j

�i���l�������l�j |

���^�� |

| �����⏞�ی� |

�g�̂̏��Q�Ɋ�����Ďx������ی����ɊY������̂Ŕ�ې� |

- �Ɖ���ƍ��̑��Q�ɂ��x�����鑹�Q�ی����́A��ېŁB

- �{�l���͉Ƒ����S�g�ɉ�����ꂽ���Q�ɂ��擾���鑹�Q�ی����́A�ی����̕��S�҂ɊW�Ȃ���ېŁB

- ���Q�ی��̖����Ԗߋ���掞�̐ŋ�

- ��ʂɁA���Q�ی��́u�����Ԗߋ���掞�̐ŋ��v�́A���Q�ی��̎�ނɂ���Ď戵�����قȂ�B

| �����Ԗߋ������鑹�Q�ی��̎�� |

�ېŕ��@ |

�ϗ��Еی�

�ϗ����Q�ی�

�ϗ�����p�ی� |

�ꎞ�����ې� |

���Z�ގ����i

�i���̂R�̗v���������́j

- �ی����Ԃ�5�N�ȉ��ł������(�ی����Ԃ�5�N����_��Ō_�������5�N�ȓ��ɉ�ꂽ����

�@�@������)

- �������@���ꎞ�����A���͂���ɏ����镥���������Ă������

- �ۏ�{��������(�A)�A(�C)�̂�����ɂ��Y���������

-

- (�A)���̋��z�̍��v�z�������ی����z��5�{�����i�⏞�{�����T�{�����j

- �E�ЊQ���S�ی���

- �E���a�܂��͏��Q�ɂ����@�E�ʉ@���t���z�Ɏx�����x�������悶�Čv�Z�������z

- (�C)���ʎ��S�ی����z�������ی����z��1�{�ȉ�

|

�� �����ېŁi20���j

|

| �N�����ϗ����Q�ی��̋��t�� |

�G�����ې� |

- ���Q�ی��_��Ɋ�Â������Ԗߋ��̎戵��

- ���Q�ی��_��Ɋ�Â������Ԗߋ��́A�ی��ړI�̑Ώە������Ɨp���Y�ł����Ă��A���Ə����ł͂Ȃ��ꎞ�����ɊY������(�����Ŋ�{�ʒB34-1)�B

�Ȃ��A�ꎞ�����̋��z�̌v�Z��A���łɎ��Ə����̋��z�̌v�Z��K�v�o��ɎZ�����ꂽ�����̎x���ی����́A�T���ł��Ȃ����Ƃɒ��ӂ�v����i����{�ʒB36

�E 37��-18��6)�B

- ���Q�҂��玡�Ô�A�Ԏӗ��A���Q�������Ȃǂ�������Ƃ�

- ��ʎ��̂Ȃǂ̂��߂ɁA��Q�҂����Ô�A�Ԏӗ��A���Q�������Ȃǂ�������Ƃ��́A�����̑��Q���������͔�ېłƂȂ�B

�������A���Q�������ɁA���̔�Q�҂̊e�폊���̌v�Z��K�v�o��ɎZ���������z���Ă邽�߂̋��z���܂܂�Ă���ꍇ�ɂ́A���̕����ɂ��ẮA�e�폊���̎������z�Ƃ����B�i���@9�A51�A73�A����30�A94�A�����9-19�A9-23�j

- �S�g�ɉ�����ꂽ���Q�ɂ��Ďx������Ԏӗ��ȂǁB

- ��̓I�ɂ́A���̂ɂ�镉���ɂ��Ď鎡�Ô��Ԏӗ��A�������ē����Ȃ����Ƃɂ����v�̕⏞�����鑹�Q�������ȂǁB

- �������A���Ô�Ƃ��Ď�������z�́A��Ô���Ă���z�ł��邽�߁A��Ô�T������ꍇ�́A�x��������Ô�̋��z���獷���������ƂɂȂ�B�Ȃ��A���̈�Ô���ĂA�]�肪�����Ă����̈�Ô�獷�������K�v�͂Ȃ��B

- �s�@�s�ׂ��̑��˔��I�Ȏ��̂ɂ�莑�Y�ɉ�����ꂽ���Q�ɂ��Ď鑹�Q�������ȂǁB

- ��̓I�ɂ́A���̂ɂ��ԗ��̔j���ɂ��Ď鑹�Q�������ȂǁB

- ���Q�������Y�����Ɨp���Y�̏ꍇ�A

- �I�����Y�̑��Q�ɑ��鑹�Q�������́A�������z�ɑ��鐫���������̂ł���A��ېłƂ͂Ȃ炸�A���Ə����̎������z�ƂȂ�B

- �K�v�o��ɎZ���������z���Ă邽�߂̑��Q�������́A�A��ېłƂ͂Ȃ炸�A���Ə����̎������z�ƂȂ�B

- �ԗ��̑��Q�ɑ��鑹�Q�������Ȃǂ͔�ېŁB�������A�ԗ��ɂ��Ď��Y�����̋��z���v�Z����ꍇ�́A�����z���瑹�Q�������Ȃǂɂ���ĕ�Ă���z�����������Čv�Z����B

���̏ꍇ�A���Q�������z�����̑����z�����Ƃ��Ă��A�S�z����ېłƂȂ�B

- �S�g���͎��Y�ɉ�����ꂽ���Q�ɂ��x�����鑊���̌�����

��ېłƂȂ錩�����́A�Љ�ʔO�セ��ɂӂ��킵�����z�̂��̂Ɍ�����B

- ��ʎ��̂Ŏ�������Q������ �ɑ���ې�

- ��ʎ��̂ɑ������ꍇ�A��̂ł�����z�́A

-

- �@.���Q�ґ������̂��鑹�Q��������

- �A.��Q�ґ�����������ی���Ђ����̂���ی�����2��ނƂȂ�B

�@.

���Q�ґ������̂���

���Q������ |

���Q�ґ������̂��鑹�Q�������ɂ��ẮA�����Ƃ��Ĕ�ېŁB

- ��ʎ��̂ɂ�镉���ɂ��Ď鎡�Ô��Ԏӗ��A����ɕ������ē����Ȃ����Ƃɂ����v�̕⏞�����鑹�Q�������ȂǁB

- ��ʎ��̂ʼn���������ꍇ��A���i�����Ă��܂����ꍇ�ɉ��Q�҂�����锅�����ɉېł���邱�Ƃ͂Ȃ��B

- ���Q�������̂����ɁA��Q�҂̕K�v�o��ɎZ���������z���Ă邽�߂̋��z���܂܂�Ă���ꍇ�A���̕�Ăꂽ���z�ɑ������镔���́A�������z�Ƃ����B

- ��Q�҂����S�������Ƃɑ����Q�҂���⑰�Ɏx�����鑹�Q�������͑����ł̑ΏۂƂȂ�Ȃ��B

- ���̑��Q�������͈⑰�̏����ɂȂ邪�A�����Ŗ@���ېŋK�肪����A�ŋ��͂�����Ȃ��B

- ���Q�������ɂ͈Ԏӗ���편���v�̕⏞���Ȃǂ�����B

- �편���v�̕⏞���Ƃ́A�������̐l�������Ă���Γ��邱�Ƃ��ł��鏊���̕⏞���B

|

�A.

��Q�ґ�����������ی����

�����̂���ی��� |

��Q�Ҏ��g�̕ی���Ђ�����ی���

- ��Q�Ҏ��g�̕ی���Ђ�����ی����̂����A�����̎����Ԃ����������ꍇ�Ɏ�̂���ԗ��ی�����A���g�Ⓥ��҂�����������ꍇ�Ɏ�̂��鎡�Ô�Ȃǂ͔�ېŁB

- �l�g���Q�ی����ɂ�鎀�S�ی����͉ېőΏہB

- �������A�l�g���Q�ی��̎��S�ی��̂����A������̉ߎ��������ɂ��ẮA�{���A���Q�҂����邱�Ƃ��ł��锅���������ɑ���������̂ł���A���̕����͗�O�Ƃ��Ĕ�ېłƂȂ�B

- �ߎ��������u��Q�҂R�F���Q�҂V�v�̌�ʎ��̂ŁA�^�]�҂����S���A�ی�����1���~�x����ꂽ�Ƃ��B

- ���Q�҂̉ߎ�������70���̂��߁A1���~�̂���7,000���~�ɂ��Ĕ�ېŁA3,000���~�ɂ��ĉېł����B

|

- �l���Ǝ�̐Ŗ�

- �l���Ǝ�̑��Q�������̐Ŗ�

- ���Ə����̎������z�ɎZ������鑹�Q������

- ���Ə�̎��Y�ɑ��Q������A�Ɩ��̋x�~�A�]���A�p�~���ɂ����v�⏞�Ƃ��Ď�������Q�������́A���Ə����̎������z�ɎZ�������B

- ���Q�����������i�̔�Ќ����͕K�v�o��ɎZ�������̂ŁA�l���Ǝ傪��������Q�������i���i���̒I�����Y�ɑ��鑹�Q�������j�́A���Ə����̎������z�ɎZ�������B

- ���X�܂̒��ؗ��́A�K�v�o��ɎZ���������z���Ă邽�߂̂��̂ł���A���Ə����̎������z�ɎZ�������B

- ��ېłƂȂ锅���ی���

- �S�g�ɉ�����ꂽ���Q�ɂ��擾�������Q�������͔�ېłƂȂ�B

- �l��ΏۂƂ���A������̑��Q�����ɏ[�Ă�ׂ̌l�����ӔC�ی���S���t�@�[�ی����̔����ӔC�ی��̔����ی����́A������̑��Q�����ɏ[�Ă�ꏊ�����Ȃ��̂ŁA��ېłł���B

- �l���Ǝ傪������Љ�ʔO�㑊���͈͓̔��̌������͔�ېłƂȂ�B

- ���Q�ی��̎��S�ی����𑊑��l��������ꍇ

- ���Q�ی��̎��S�ی�����ی������l�ł���z��҂�������ꍇ�A�����ł̉ېőΏۂƂȂ�B

- �u���Q�҂̉ߎ��ɂ�镔���v���́u���Q�������̐��i��L������z�v�ɂ��ẮA�����ł̉ېőΏۂƂ͂Ȃ�Ȃ��B

- �����ԕی��̕ی����̐Ŗ�����

- �Ε������ی����͉v���ɎZ�����A��Q�҂Ɏx���������Q�������͑����ɎZ������B

- ��Q�҂Ƃ��đ�������������Ε������ی����͉v���ɎZ������B�@����A���̂̑��Q�z�͑����ɎZ������B

- �����ԕی��̎ԗ��ی��������Ɨp���Y��ی��̖ړI�Ƃ����Еی��Ɠ��l�A���k�L���̓K�p�������B

- ���Q�ی����́A�S�g�ɉ�����ꂽ���Q�܂��͓˔��I�Ȏ��̂ɂ�莑�Y�ɉ�����ꂽ���Q�Ɋ�����Ď擾������̂ɊY�����邽�߁A��ېłł���(�����Ŗ@��9���1����17��)�B

- �i�ݗ�j�@�����ł̎G�����̋��z

�G������i�U�Q�j�̕����Q�T�N���̎��������L�̂Ƃ��A�Ƃ���ł���B�G������̕����Q�T�N���̏����ł̎G�����̋��z�͂����炩�H

���ɎG�����͂Ȃ����̂Ƃ���B

-

-

�������Q�T�N���̎�����

- �@��ƔN���F180���~

- �m�苋�t��ƔN���_��Ɋ�Â��N���ł���A�ݐE���A�G������͊|���S���Ă��Ȃ��B

- �A�l�N���ی��F�U�U���~�i����F�N���U�T���~�A�z���P���~�j

- �G������{�l���ی������S�҂���ی���

- �i10�N�m��N���E�N�����P�O��@�@�����������ی������z�S�T�T���~�j

- �B���`�N���ی��F�R�T���~

- �i10�N�m��N���E�N�����P�O��@�@�����������ی������z�R�R�O���~�j

- �C���ʎx���̘V������N���F126���~

- �@

|

-

- �����I�N�����T���z���Z�\��

-

| �[�Ŏҋ敪 |

���I�N�����̎������z |

���I�N�����T���z |

| �U�T�Ζ����̎� |

130���~���� |

70���~ |

| 130���~�ȏ�410���~���� |

�������z�~25���{37.5���~ |

| 410���~�ȏ�770���~������ |

�������z�~15���{78.5���~ |

| 770���~�ȏ� |

�������z�~5���{155.5���~ |

| �U�T�Έȏ�̎� |

130���~���� |

120���~ |

| 130���~�ȏ�410���~���� |

�������z�~25���{37.5���~ |

| 410���~�ȏ�770���~������ |

�������z�~15���{78.5���~ |

| 770���~�ȏ� |

�������z�~5���{155.5���~ |

- �@�@

|

-

- �m�苋�t��ƔN���_��ɂ��N�����t

- ��ƔN���̒��ł��A�m�苋�t��ƔN���_��ɂ��N�����t�́A���I�N�����ɌW��G�����Ƃ��ĉېł����(�����Ŗ@��35���A���@�{�s�ߑ�82����2)�B

- �{�ݗ�̏ꍇ�A���I�N�����ɌW��G�����̎������z�ɎZ��������z�́A��ƔN��180���~�Ɠ��ʎx���̘V������N��126���~�̍��v306���~�ł���B�]���āA���I�N�����ɌW��G�����̋��z�͎��̂Ƃ���ł���B

�@�@�@ 306���~�|(306���~�~25%�{37.5���~��1,920,000�~

-

- �l�N��

- �l�N���́A�u���I�N�����ȊO�̎G�����v�ɊY������(���@�{�s�ߑ�183��)�B

-

- ���I�N�����ȊO�̎G�����̋��z��

-

| ���̔N�Ɏ擾����N���N�z�i�z�����܂ށj |

�| |

�N�����z(�z�����܂܂Ȃ�) |

�~ |

�����������ی������z |

�i�N���̎x�����z�܂��͂��̌����z�i���j(�z�����܂܂Ȃ�) |

-

- �i���j�ۏ؊��ԕt�I�g�N���̏ꍇ�A��N���̎x�����z�܂��͂��̌����z��͎��̂悤�Ɍv�Z����B

-

- �N���̎x�����z�̌����z���N���N�z�~�]���N���ƕۏ؊���N���Ƃ̂����ꂩ�����N���B

-

- �]���āA���I�N�����ȊO�̎G�����̋��z�͎��̂Ƃ���ł���B

-

- 66���~�|65���~�~�i455���~�^�i65���~�~10�N�j��205,000�~

-

-

- �]���āA�G�����̋��z�͎��̂Ƃ���ł���B

-

- �G�����̋��z���@�{�A��2,125,000�~

- �u�N����������t�{�V�ی��v���Ɋւ���Ŗ�����

-

- �ی������l�A�N����������̒��������ɂ��Ŗ��������قȂ�B

-

- �ی������l���ی��_���(�ی������S��)�ł���ꍇ

-

- �ی������l���ی��_���(�ی������S��)�ł���ꍇ�ɁA�ی��_��҂��ی����x�����R�������Ȍ�ی����������ȑO���邢�͕ی����Ԗ������ɔN�������������������Ƃ��A���ی������͂��̔N�̈ꎞ�����̑ΏۂƂȂ�ېł����B

-

- ���ی����̊z�����̔N���̈ꎞ�����̋��z�̌v�Z�㑍�������z�ɎZ���������������ی������z�����̔N���̈ꎞ�����̋��z�̌v�Z��K�v�o��ɎZ������B

- �N�������Ƃ��͎G�����Ƃ��ĉېł���邪�A�G�����̋��z���Z�o����ۂ��K�v�o��̌v�Z�͊����������ی������z�ł͂Ȃ��A���ی�����(�N������[���z)����ɍs���B

-

-

| ���̔N�Ɏ擾����N���N�z�i�z�����܂ށj |

�| |

�N�����z(�z�����܂܂Ȃ�) |

�~ |

���ی������i�N������[���z�j |

�i�N���̎x�����z�܂��͂��̌����z�i���j(�z�����܂܂Ȃ�) |

|

- �������ɂ��擾���������ی��_�Ɋ�Â��N���̐Ŗ�

-

- �]���A�����ی��_�Ɋ�Â��N���ɂ��ẮA�������ɂ��擾�������̂ł��邩�ۂ����킸�A���̎x��������N���̏������z�S�z�������ł̉ېőΏۂƂ��Ď�舵���Ă������A�ō��ٔ����͕���22�N7���U���A�����ł̉ېőΏۂƂȂ镔���ɂ��Ă͏����ł̉ېőΏۂƂȂ�Ȃ��Ƃ��锻�����������B

-

- ���̔����܂��A�����l�����������ɂ��擾�����N�����ɌW�鐶���ی��_�Ɋ�Â��N���̎x��������ꍇ�A���̔N���ɂ��ẮA�ېŕ����Ɣ�ېŕ����ƂɐU�蕪���������ʼnېŕ����̏������z�ɂ��Ă̂݉ېőΏۂƂ��邱�ƂƂ��āA�V���Ɍv�Z�K�肪�݂���ꂽ(�����Ŗ@�{�s�ߑ�185��)�B

- �܂��A����22�N�x�Ő������ɂ�葊���Ŗ@��24��(������Ɋւ��錠���̕]��)���������ꂽ�B������̕]�����@�̑ΏۂƂȂ�m��N���ɂ��ẮA���̂悤�ɏ����Ŋz���v�Z����B

- �@�����ŕ]�������������ŕ]���z���N���̎x�����z�܂��͎x�����z�����z

- �A�����ŕ]������ �� 50%�̏ꍇ�̑��������z�Z���z(�ېŕ���) ����ېŒP�ʓ�����̋��z�~�o�ߔN��

-

- �N�����ϗ����Q�ی��̌����̕]��

- ����22�N�x�Ő������ɂ����āA��������t�_��ł��̌_��Ɋւ��錠�����擾�������ɂ����Ē�������t���R���������Ă������̂Ɋւ��錠���̉��z�ɂ��ẮA����܂ł̊����E�{���ɂ��]������A

�i�C�j���Ԗߋ��̋��z�A

�i���j������ɑウ�Ĉꎞ���̋��t���邱�Ƃ��ł���ꍇ�ɂ͓��Y�ꎞ���̋��z�A

�i�n�j�\�藘������ɕ����N�����������Ōv�Z�������z

�̂��������ꂩ�������z�Ƃ��ꂽ�i�����Ŗ@��24���1���j�B

- �����J�n���ɂ����āA�푊���l���ی��_���(�ی������S��)�ł���A�푊���l�ȊO�̎҂���ی��҂ƂȂ��Ă��鐶���ی��_����ꍇ�B

-

- �ی��_��������p�����Ƃ�

- �V�����ی��_��҂ƂȂ��(�ی��_��������p������)�������ی��_��Ɋւ��錠���𑊑��܂��͈②�ɂ��擾�������̂Ƃ݂Ȃ���A�����ł̉ېőΏۂƂȂ�(�����Ŗ@��{�ʒB3-36)�B

- ��ی��Ҏ��S�ɂ��ی���

- �ی��_���(�ی������S��)�ȊO�̎҂���ی��҂ƂȂ��Ă��鐶���ی��_��ɂ��āA�ی��_���(�ی������S��)����鎀�S�ی����͈ꎞ�����Ƃ���A�����ŁE�Z���ł̉ېőΏۂƂȂ�B

- �����ی���

- �ی��_���(�ی������S��)�ȊO�̎҂���閞���ی����́A�ی��_���(�ی������S��)����ی������l�����^�ɂ��擾�������̂Ƃ݂Ȃ���A���^�ł̉ېőΏۂƂȂ�B

- ���Ԗߋ�

- �ی��_���(�ی������S��)�������Ԗߋ��͈ꎞ�����Ƃ���A�����ŁE�Z���ł̉ېőΏۂƂȂ�B

- �푊���l���`�̔N���ی��_��i���l����ی��ҁj�̖��`�ύX

- ���`�ύX�O�͔N�����l�Ɣ�ی��҂�����l�ł͂Ȃ����߁A�l�N���ی����Ő��K�i�����t�����邱�Ƃ��ł����A�x�����ی����͈�ʂ̐����ی����T���̑ΏہB

- ���`�ύX��A�N�����l�Ɣ�ی��҂�����l�ɂȂ�A�l�N���ی����Ő��K�i�����t������葱��������A�x�����ی������l�N���ی����T���̑ΏۂƂ��邱�Ƃ��ł���B

|

| ���@���Q�ی�

|

|

- �������ӔC�@�i�o�k�@�j

- ���i�̌��ׂɂ���Đ����A�g�̖��͍��Y�ɑ��Q���������Ƃ��ؖ������ꍇ�A��Q�҂͐�����ЂȂǂɑ��đ��Q���������߂邱�Ƃ��ł���@���B

- �u�������ӔC�@�v�ł́A��Q�҂͐����Ǝғ��̉ߎ��𗧏���K�v�͂Ȃ��A�������̌��ׂɂ�葹�Q�����������Ƃ��ؖ�����悢(�������ӔC�@��3��)�B

- �����ԑ��Q�����ۏ�@

- �����Ԃ̉^�s�ɂ�Đl�̐����A�g�̂��Q���ꂽ�ꍇ�̑��Q������ۏႷ�鐧�x���m�����A��Q�҂̕ی��}��A�����Ď����ԉ^���̌��S�Ȕ��B�Ɏ����邱�Ƃ�ړI�Ƃ���B

- �u�����ԑ��Q�����ۏ�@�v�ł́A�����Ԏ��̂ɂ�����l�̎����ɂ��Ă̂ݕی������x������(�����ԑ��Q�����ۏ�@��1���A��3��)�B

- �����@�t���]�Ԃ́A�����ԑ��Q�����ӔC�ی��̌_���������Ȃ���Ή^�s���邱�Ƃ��ł��Ȃ�(���@��2���1��)�B

|

| ���@�Z����ی��ƒn�k�ی� |

- �Z��Еی�

- �Z����ی��́A�Еی��̎�͏��i�ł������B�ߔN�ł͂���ɕ��L���j�[�Y�ɑΉ��ł���I�[�����X�N�^�C�v�̏��i���e�Ђ̎�͂ւƕς���Ă����B

- �Z��Еی��A�Z����ی��̏��i�̎d�g�݂ƈႢ�B

- �Z��Еی�

- �Z����p�̉Еی��Ƃ��Ĉ�ԃI�[�\�h�b�N�X�ȏ��i�B�Ђɂ�鑹�Q�̂ق��A�����E�j��E�����E���E�Ђ傤�E��Ђɂ�鑹�Q��⏞�B�n�k�ی���t�т��邱�Ƃ��ł���B

- �Z����ی�

- �Z��Еی��̕⏞���e�Ƀv���X���āA�O�����̗����E�ՓˁE���G��E�����傤�E�J�����c�E����E���Ђɂ���Đ��������Q�Ȃǂ�⏞����B�n�k�ی���t�т��邱�Ƃ��ł���B

- �Z����p�̉Еی��Ƃ��ăx�[�V�b�N�ȏ��i�ŁA�����ւ̕⏞�Ɖƍ��ւ̕⏞�i�ƍ��ی��j�̗����A���邢�͂ǂ��炩��������ł������ł���B

- �Z����ی��̉��z����ی�����

- �Z����ی��̕ی����z���Ē��B���z�Őݒ肷�邽�߂ɂ́A���z����ی������t�т��Ȃ���Ȃ�Ȃ��B

- �Z����ی��ɉ��z����ی������t�т���ꍇ�A��ʂɕی����Ԃ�5�N���邱�Ƃ͂ł��Ȃ��B

- �n�k�ی��́A���̖@���Ɋ�Â��Đ��{�Ƒ��ۉ�Ђ������ʼn^�c���Ă���B

- �ǂ��̕ی���Ђʼn������Ă��A���i���e��ی����͓����B

- �n�k�ی��̑ΏۂƂȂ鑹�Q

- �n�k�ی��͒n�k�E���܂��͂����ɂ��Ôg�������Ƃ���ЁE����E���v�܂��͗����ɂ�鑹�Q��⏞����n�k�ЊQ��p�̕ی��B

- �n�k�ی��̑Ώۂ͋��Z�p�̌����y�щƍ��i�����p���Y�j�̂݁B

�ȉ��̂��̂͑ΏۊO�ƂȂ�B

- �H��A��������p�̌����ȂǏZ���Ƃ��Ďg�p����Ȃ�����

- �P�܂��͂P�g�̉��z��30���~����M�����E��E���捜���i

- �ʉ݁A�L���،��i���؎�A�����A���i�����j�A�a�����؏��A�A�؎�A�����ԓ�

- �����Ԃ̔�Q�͒n�k�ی��ł͕⏞����Ȃ��B

- �����̎�v�\����(�y��A���A�ǁA������)�ɑ��Q�������ƁA�h�ꕔ���h�Ƃ݂Ȃ���Ȃ��B

- �n�k�ی��̕ی�����

- �Еی��̒����_��ƒn�k�ی��̌_����@�̊W

-

-

| �Еی������_�� |

�n�k�ی��̌_����@ |

��

��

��

��

��

��

�@

��

��

��

��

�� |

�N���� |

�ی�����1�N�̎����p�� |

| �ꊇ���� |

�ی�����5�N�ȉ� |

�@�ی�����1�N�̎����p��

�܂���

�A�ی����Ԃ��Ќ_��Ɠ���i2�E3�E4�E5�N�̂����ꂩ�j�Ƃ��钷���_�� |

| �ی�����5�N�� |

�@�ی�����1�N�̎����p��

�܂���

�A�ی�����5�N�̎����p�� |

| ��L�ȊO |

�ی�����1�N�̎����p�� |

- �n�k�ی��̕ی����Ԃ́A�Еی��̕ی����ԓ��ŁA5�N�ȓ��ɂ��Ȃ���Ȃ�Ȃ��B

- �Еی��̕ی����Ԃ�5�N���̒����_��ŕی����ꊇ�����̏ꍇ�A�n�k�ی��̕ی����Ԃ́A1�N�̎����p����5�N�̎����p���̉��ꂩ�ɂ��Ȃ���Ȃ�Ȃ��B

- �l���_��n�k�ی��̕ی����z�̐ݒ�

- �n�k�ی��ɉ�������ۂ̕ی����z�́A�n�k�ی��Ɋւ���@���ɂ���āA�n�k�ی����Z�b�g�����Еی��̕ی����z��30������50���͈͓̔��Őݒ肷��悤�ɒ�߂��Ă���B

- �����ɂ��Ă�5,000���~�A�ƍ��ɂ��Ă�1,000���~�̌��x�z���݂����Ă���B

- �}���V�����̊Ǘ��g�����t�ۂ���n�k�ی��̕ی����z�́A�Z����ی��̕ی����z��30���`50���͈͓̔��Őݒ�ł��邪�A�敪���L�Җ��ɋ��L�����̋��L���������Ɛ�L���������킹��5,000���~�����x�B

- �}���V�����̊Ǘ��g�������p�������ꊇ���Ēn�k�ی���t�ۂ���ꍇ�A�X�ܕ����̋敪���L�҂̋��L�������͒n�k�ی��̑Ώۂɂ͂ł��Ȃ��B

- �n�k�ی��̊������x

-

| �������F������ |

���@�e |

| 1�Ɛk���z�������F50�� |

�u�Z��̕i���m�ۂ̑��i���Ɋւ���@���v�Ɋ�Â��Ɛk���z���ł���ꍇ |

�ϐk��������

- �ϐk����3�F�@50��

- �ϐk����2�F�@30��

- �ϐk����1�F�@10��

|

�u�Z��̕i���m�ۂ̑��i���Ɋւ���@���v�Ɋ�Â��ϐk�����i�\����̂̓|�h�~�j��L���Ă���ꍇ |

| �ϐk�f�f�����F10�� |

�n�������c�̓��ɂ��ϐk�f�f�܂��͑ϐk���C�̌��ʁA�������z��@�i1981�N6��1���{�s�j�ɂ�����ϐk������ꍇ |

| ���z�N�����F10�� |

1981�N6��1���ȍ~�ɐV�z���ꂽ�����ł���ꍇ |

- ���d�����ēK�p���邱�Ƃ͂ł��Ȃ��B

-

- �n�k�ی��̕ی����Ԃ�2�N�`5�N�̌_����_��Ƃ����A�ی������ꊇ�������邱�Ƃ��ł���i�ی����Ԃɉ����ĕی����̊������K�p�����j

-

- �n�k�ی��ł́A1��̒n�k���ɂ��ی����̑��x���z��7���~�����ꍇ�A�ی��������z����邱�Ƃ�����B

|

| ���@�}���V���������ی� |

- �}���V�����̊Ǘ��g���́A�}���V�����̋��p�������Ǘ����Ă��邽�ߋ��p�����̊Ǘ��ɕK�v�ȕی��ɉ�������K�v������B���̂��߁A�����̕ی���ЂŁA�u�}���V���������ی��v�A�u�ϗ��}���V�����ی��v�̂悤�Ȗ��̂ŁA�Ǘ��g�������̑��Q�ی���̔����Ă���B

- �傫�������Č����A�ݔ��́u���p�����̑��Q��⏞����ی��v�ƁA�Ǘ��g�����u�@����̔����ӔC��⏞����ی��v������B

- ���p�����̑��Q��⏞����ی�

- �Еی��i�Z����ی��A���ʉЕی��A�X�ܑ����ی��j�A�@�B�ی��A�K���X�ی����B���ƃr���ł����p����Ă���B

- �Ǘ��g�����t�ۂ���n�k�ی�

- �����lj����邱�Ƃɂ��⏞

- �{�ݔ����ӔC�S�ۓ���

- �}���V�����̋��p�����̊Ǘ��ɋN��������R�̎��̂ŁA�Ǘ��g�����@����̑��Q�����ӔC�S�����ꍇ�ɕ⏞�����B

�@�i��j

- �O�ǂ������ꗎ���A�ʍs�l�ɉ�����������B

- ���p�����̋��r���ǂ̎��̂ɂ��R�����A��L�����ɑ��Q���������i�R���S�ۓ���t�т̂Ƃ��j�B

- ���R�ꑹ�Q�S�ۓ���

- ���Z�҂̌��Ő��������́i��L�����̎��́j�ɂ��R�����A�ی��̖ړI�ł��鋤�p�����ɑ��Q���������ꍇ�̕⏞�B

- �l�����ӔC����i��_��j

- �}���V�����̐�L�����ɋN��������R�Ȏ��̂ő��l�̕��ɑ��Q��^������A���l�ɉ�����������ꍇ�́A���Z�҂̑��Q�����ӔC���⏞�����B

�}���V�����ł́A���p�����Ɛ�L�����̋敪�����s���m�ŁA���̂������������ǂ���ɐӔC������̂��Ƃ������g���u���������A�Ǘ��g�������̃g���u���Ɋ������܂�鎖������B��L�����̏��L�҂��A�l�����ӔC�ی����������Ă���Ζ��Ȃ����A�S���������Ă���Ƃ͌���Ȃ��̂ŁA�Ǘ��g������I�ɉ������邱�Ƃɂ��A�g���u����邱�Ƃ��ł���B

�@�i��j

- ���Z�҂������̎���ߖY��A�K���̌����̉ƍ��ɑ��Q������ڂ����B

- ���Z�҂��x�����_���畨�𗎂Ƃ��A�ʍs�l�ɉ�����������B

- �敪���L�҈ȊO�̒��ؐl�����Z����ˎ����琅�R�ꂵ�A�K���̏Z�ˁi��L�����j�ɑ��Q��^�����ꍇ�A�l�����ӔC����ی������x������B

�@�@�@

- �K���X���Q�S�ۓ���

- ���A�����ɂ�镨�̔A�ԗ��̔�т��݁A���Z�ҁE���K�҂̕s���ӓ��ɂ��A�G���g�����X�h�A�����p�����̃K���X���j�������ꍇ�ɕ⏞�B

�@�@�@

- �ݔ����Q�S�ۓ���

- �G���x�[�^�[�A���r���ݔ��A�ԗ��̃Z�L�����e�B�[�V�X�e�����A�}���V�������̋@�B�A�ݔ��ɐ������A�d�C�I�A�@�B�I���̂�⏞�B

|

| ���@���ʏ��Q�ی��^�Ƒ����Q�ی� |

- �����O���킸�ƒ���A�E����A���s���ȂǁA���퐶���ɂ�����P�K���L���⏞�B

- �⏞���e

- ���Q �i���S�E����Q�E���@�E��p�E�ʉ@�j

- ���{�����O���킸�A�}�������R�ȊO���̎��̂ɂ��P�K�����A���S������A����Q�����ꍇ�A���͓��E�ʉ@�����ꍇ�ɕی������x������B

- ���Q�ی��̕⏞�Ώۗ�

- ���R�̎��̂ɂ��₯�ǂ́A���Q�ی��̕⏞�Ώۂł���B

- �싅�̎������ɑŋ���������������܂��ʉ@�����ꍇ�A�ی����̎x�����ΏۂƂȂ�B

- �C�����ō��g�ɂ��M��Ď��S�����ꍇ�A�ی����̎x�����ΏۂƂȂ�B

- ���Q�ی��̕⏞�ΏۊO

- ���V���Œ�d�������Ă������ߔM���ǂɂȂ���@�����ꍇ�A�ی����̎x�����ΏۂƂȂ�Ȃ��B

- �d���Ńp�\�R�����g�p���Ă��Ă��傤���ɂȂ�ʉ@�����ꍇ�A�ی����̎x�����ΏۂƂȂ�Ȃ��B

- ���l�ɃP�K�������Ė@����̑��Q�����ӔC�����ꍇ�A�l�����ӔC�⏞����ی������x������B

- �ی��̑Ώێҁj�͈̔�

- ���ʏ��Q�ی�

- �ی��،��̖{�l���ɋL�ڂ̂P������ی��҂ƂȂ�B

- �Ƒ����Q�ی��̔�ی��ҁi�ی��̑Ώێҁj�͈̔�

- ���Q�⏞

- �ی��،��̖{�l���ɋL�ڂ̎҂ɉ����A���̔������_�Ŏ��̗���ɊY������҂������I�ɔ�ی��҂ƂȂ�B

- a. ��ی��҂̔z���

- b. ��ی��҂܂��͔z��҂Ɛ��v�����ɂ��铯���̐e��

- �u�e���v�Ƃ͔�ی��Җ{�l�̂U�e���ȓ��̌�������тR�e���ȓ��̈����������B

- c. ��ی��҂܂��͔z��҂Ɛ��v�����ɂ���ʋ��̖����̎q

- �u�����v�Ƃ́A����܂ō�����Ȃ����Ƃ������B

- �{�l���邢�͔z��҂ƕʐ��v�̕ʋ����Ă��関���̎q�́A�Ƒ����Q�ی��̔�ی��҂ł͂Ȃ��B

- ���Q�ی��́A�u��z�����v

- ���Q�ی��͌_�ɒ�߂��ی����z���ی����Ƃ��Ďx������B

- ���N�ی��A�����ی��A�J�Еی��܂��͔����ӔC�ی��ȂǁA���ی�����̎x�����Ƃ͊W�Ȃ��ی������x������B

- ���Q�ی��Ƃ���ȊO�̕ی����_�Ă���ꍇ�A�܂��͕����̏��Q�ی����_�Ă���ꍇ�ɂ́A�e�_�炻�ꂼ��ی������x������B

- �J�Еی��Ƒ��Q�ی��̐���

- �������̂͗����s����B�ی������d�����Ď�鎖�͂ł��Ȃ��i�����֎~�̌����j�B

- ���Q�ی��͑��Q�̂Ă���ړI�Ƃ��A��ی��҂͕ی��ɂ���ė����Ă͂Ȃ�Ȃ��B

- �����ӔC�⏞�i����j

- ���{�����ɂ����āA���퐶���ɂ�������R�Ȏ��̂ɂ��A���l�ɃP�K����������A���l�̍����ɑ��Q���������A �@����̔����ӔC�����Ƃ��ی������x������B

- ���������A�����ȏ��i�𗎂Ƃ��ĉ��B

- �U�����Ɏ����������l�Ɋ��݂��P�K�킹���B

- ���]�Ԃŕ��s�҂ɏՓ˂��P�K�킹���B

- �S���t���A���l�ɃP�K�킹���B

|

| ���@�ϗ����ʏ��Q�ی� |

| �ϗ����ʏ��Q�ی��̕ی����x�����̌o������ |

- �]�ƈ��S�����ی��҂Ƃ���u�ϗ����ʏ��Q�ی��v�̕ی����ɂ��ẮA�x���ی�������u�����ϗ��ی����v���������������z���Z���ł���B

- �ی��������ݕ��@��-�ꎞ�����̏ꍇ�́A���N���Ԃ̌o�߂ɉ����đ����������s���A���N�x�ȍ~��(���o�ߊ��ԕ�)�ɂ��ẮA��O���ی���(�O����p)��Ƃ��Ď��Y�v�シ��B

- �u�����ϗ��ی����v�́A��ϗ��ی�����Ƃ��Ď��Y�v�シ��B

- �����Ԗߋ���掞�ɂ́A�����Ԗߋ��A�_��Ҕz��������A�����ϗ��ی����������������������z���ېőΏۊz�ƂȂ�B

- ��n���Ёi���Z���ԁF4/1�`3/31�j�́A�ی����x�����̌o������

-

| ���ϗ����ʏ��Q�ی����_����e |

�ی����x�����̌o�������i�Ŗ������j |

- �ی��_��ҁ@�F��n���Ёi���Z���ԁF4/1�`3/31�j

- ��ی��ҁ@�@�@�F�S�]�ƈ��i10���j

- �ی����z���i��ی��҂P��������̋��z�A�e��ی��҂Ƃ�����j

- ���S�E����Q�ی����z�@500���~

- ���@�ی����z�i���z�j�@�@2,000�~

- �ʉ@�ی����z�i���z�j�@�@1,000�~

- �����Ԗߋ��@�@�@�@�@�@�@�@�@100���~

- �ی�������

- �ꎞ�����ی����@�@�@�@�@�@102���~

- �ϗ�����ی����@�@�@�@�@�@�@98���~

- �����ϗ��ی����@�@�@�@�@�@�@97���~

- ���S�ی������l�@�F��n����

- �ی����ԁ@�@�@�F����24�N10��1������5�N��

|

| �ؕ� |

�ݕ� |

�ϗ��ی���

�O���ی���

���������� |

9,700,000

450,000

50,000 |

�����a�� |

10,200,000 |

- �x���z��1,020,000�~10����10,200,000

- 5�N�Ԃ̑����Z���\�z��10,200,000�|�i�����ϗ��ی����F970,000�~10�j

��500,000

- �ϗ��ی�����10,200,000�|500,000��9,700,000

- �����̑����Z���\�z��500,000�~6�P���^60�P����50,000

- �����ȍ~�̑����Z���z�i�O���z�j��500,000�|50,000��450,000

|

|

|

|

|

| ���@�������Q�ی��i�I�g�ۏ�^�C�v�j |

- �������Q�ی��́A�P�K�ł̓��@�A��p�A�ʉ@��p��s���̎��̂ɂ�鎀�S�����Q��ۏႷ��ی��ł���B�ی���Ђɂ���Ă͊����ǂɂ����@��ʉ@�Ȃǂ��ۏႵ�Ă������̂�����B

�@�l�����̏��i���̔�����Ă���A�ʏ�̏��Q�ی��Ɣ�ׂ�Ɖ��Ԗߋ������ɍ������ɐݒ肳��Ă���A�]�ƈ��̃P�K�ɂ����@��ʉ@�A���S�Ȃǂ̕ۏ���m�ۂ��Ȃ���ސE���̏����Ƃ��Ă����p�ł���B.

- �@�l���������Q�ی��i�I�g�ۏ�^�C�v�j�ɉ������Ă��̕ی������x�������ꍇ�ɂ́A���̂Ƃ���戵���B

�i�������͕��ے����̑�����̎g�p�l�i�����̎҂̐e�����܂ށB�j�݂̂��ی��҂Ƃ��A�ЊQ���S�ی������l���ی��҂̈⑰�Ƃ��Ă��邽�߁A���̕ی����̊z�����Y�������͎g�p�l�ɑ��鋋�^�ƂȂ�ꍇ�������j

-

- ���ەW�������\�̍ŏI�̔N��u�j��106�A����109�v���Q�l�Ɂu105�v���u�v�Z��̕ی����Ԗ������̔N��v�Ƃ��A�ی����Ԃ̊J�n�̎����瓖�Y�ی����Ԃ�70%�ɑ���������ԁi�O�����ԁj���o�߂���܂ł̊��Ԃɂ����ẮA�e�N�̎x���ی����̊z�̂���4����3�ɑ���������z��O�������Ƃ��Ď��Y�Ɍv�サ�A�c�z�ɂ��Ă͑����̊z�ɎZ������B

- �ی����Ԃ̂����O�����Ԃ��o�߂�����̊��Ԃɂ����ẮA�e�N�̎x���ی����̊z���̊z�ɎZ������ƂƂ��ɁA1.�ɂ�鎑�Y�v��z�̗v�z�i���ɂ��̏����ɂ������������̂������B�j�ɂ��A���̎Z���ɂ��v�Z�������z���������đ����̊z�ɎZ������B

-

-

| ���Y�v��v�z�~ |

�@�@�@�@�@�@�@�@1�@�@�@�@�@�@�@�@ |

�������Z���z |

| 105�|�O�����Ԍo�ߔN�� |

-

- �s���̎��́A����̊����ǂɂ�鎀�S�⏊��̐g�̏�Q��Ԃ�ۏ�B

- �Ɩ���A�Ɩ��O���킸�A�]�ƈ��̍ЊQ�ۏ��╟�������A�o�c�ҁi�����j�̍ЊQ�ۏ��⎖�ƕۏ�ɂ��𗧂B

- .�E�ގ��̑ސE�ԘJ�����m��

- �ݔC���̕ۏႾ���łȂ��A�E�ގ��ɂ͉��Ԗߋ���ސE�ԘJ���̍����Ƃ��Ă����p�ł���B

- 3.�����葱���ȒP

- ��t�ɂ��f����A�g�̏ɂ��Ă̔�ی��҂���̍��m�͕s�v�B��ی��҂̐E�ƂȂǂɂ��āA�_��҂���ꊇ���m��������B

- �\�����ւ̊e��ی��҂̎����A���܂��͋L���A���͕K�v�B

- ����̏��������Ă���ꍇ�A���Ԗߋ��z�͈͓̔��őݕt���x�𗘗p�B

- ���ϕی��ւ̕ύX���x�����p�B

- ����̏��������Ă���ꍇ�A�ύX���̉��Ԗߋ����ꎞ���̕ی����ɏ[�����邱�ƂŁA�ی��������ς̂��_��ɕύX���邱�Ƃ��ł���B

|

| ���@�J���ЊQ�����ی� |

- �u�J���ЊQ�����ی��v

- �]�ƈ������{�̘J���ҍЊQ�⏞�ی��i�J�Еی��j�̍ЊQ�⏞�̑ΏۂƂȂ�g�̏�Q�������ꍇ�A�J�Еی��̏�悹�⏞���s�����Ƃɂ���Ĕ�鑹�Q�A����юg�p�҂Ƃ��Ė@����̑��Q�����ӔC�S���邱�Ƃɂ���Ĕ�鑹�Q��U�₷��ی��B

- ������

- ���{�J�Еی����ɉ������Ă���S�Ă̊�Ƃ������B

- �ی����͑S�z�����Z���ł���B

- ���L�������ł̌_��B���듙�̒�o�͕s�v

- �⏞�Ώێ�

- ���{�J�Еی��̔�p�҂́A���Y��Ƃ̍ЊQ�⏞�K���őΏۊO�Ƃ���Ă��Ȃ�����A�J���ЊQ�����ی��̕⏞�Ώێ҂Ɋ܂܂��B

- �g�p�l���������i������V�̂ق��Ɉ��̒S���Ɩ��������A�����̎x�������Ă�������j���⏞�Ώێ҂Ɋ܂܂��B

- �\�����ɖ��L���邱�Ƃɂ��A�Վ��ق��̃p�[�g�^�C�}�[�A�A���o�C�g�]�ƈ������O���Č_��ł���B

- �ی����̎x��

- ���{�J�Еی��̕ی����t�i�J�ДF��j���肪�A�ی����̎x���v���B

- �J���ЊQ�����ی��́A���̐����ی��A���Q�ی����狋�t�������Ă����{�J�Еی��̔F�����Ɏx������B

- �ʋЊQ�͐��{�J�Еی��̕⏞�̑Ώۂ����A�J���ЊQ�����ی��i�@��O�⏞���� �j�ł́A�u�ʋЊQ�⏞����v���Z�b�g�����ꍇ�̂ݕی������x������B

- �J���ЊQ�����ی��̕ی������l�͉�Ђł���A��Ђ͂��̑S�z���Д�p�҂Ɏx����Ȃ��Ă͂Ȃ�Ȃ��B�x����Ȃ������ꍇ�͂��̕����ɂ��ĕی���ЂɕԊ҂��Ȃ���Ȃ�Ȃ��B

- �u�@��O�⏞�����v�Ɓu�g�p�Ҕ����ӔC�����v�̂Q�̕⏞����\�������B�i�ǂ��炩����̌_����j

-

- �@��O�⏞����

- �]�ƈ����J���ЊQ�������ꍇ�ɁA�J�Еی����̏�悹�⏞�Ƃ��āA�]�ƈ���⑰�Ɏx�����⏞����ی����Ƃ��Ďx�����B

- �ی����ɂ́A���S�⏞�ی����A����Q�⏞�ی����A�x�ƕ⏞�ی�����3������B�i���S�E����Q�݂̂�A���S�̂ݑΏۂ̉������j

- �J���ЊQ�����ی��̋x�ƕ⏞�ی����́A�J�Еی��Œ����̎x�������Ȃ����i�������܂�3���ԁj�͕ی����̎x�����ΏۂɂȂ�Ȃ��B

- �ی����z�́A��z�����ƒ藦�����̂�����ł��ݒ�B

- �J���ЊQ�̔F��A����Q�̓�������ыx�Ƃ̊��ԓ��ɂ��ẮA���{�J�Еی����̔F��ɏ]���B

- �@��O�⏞�����ɂ��ẮA���{�J�Еی��ɓ��ʉ������Ă��钆�����Ǝ���l�e�����A��������邱�Ƃŕ⏞�ΏۂƂ��邱�Ƃ��ł���B

- ����i�I�v�V�����j�ŒʋΓr���ސE�҉��Z�A�܂��A�J���ЊQ�������ɕ��S����]�ƈ��̈⑰�ւ̑��Ք�₨�ԑ㓙(�ЊQ�t�є�p)��⏞���邱�Ƃ��ł���B

- �J������A�A�ƋK���A�ЊQ�⏞�K�������Ȃ��Ă������B

- �g�p�Ҕ����ӔC����

- �]�ƈ���������J���ЊQ�̐ӔC����Ђɂ���ꍇ�ŁA���{�J�Еی����̋��t��@��O�⏞�K��Ɋ�Â��x���������Ė@����̔����ӔC�S���邱�Ƃɂ���Ďx�������Q����������ی����Ƃ��Ďx�����B

- �x�����ی����͈̔͂͑��Q����������ё��ה�p�B

- �ی����z�Ƃ��āA�u�]�ƈ�1��������v�ƁA�u1�ЊQ������v�̎x���ی����̌��x�z��ݒ肷��B

- ���{�J�Еی����̕ی����t�����肳��邱�Ƃ��A�ی����x�����̏����ƂȂ�B

- �@��O�⏞�K�肪�Ȃ��Ă������\�B

-

�J�Ў��̂̕K�v�⏞�z

- �J�Ў��̂̕K�v�⏞�z�́A

- ��Ƒ���

- �i1�j���S�z���`���ᔽ���Ȃ��������g�p�ҐӔC���Ȃ���������悹�⏞�́u���������v

- �i2�j���S�z���`���ᔽ�����������g�p�ҐӔC������������悹�⏞�́u���@��̔������v

-

- �ɂ��قȂ�B

-

- �u�@��O�⏞�K��v���߂�ƁA���̋K��Ɋ�Â��⏞�ӔC�����ƂɂȂ�B

- �u�J�Б����ی��i�@��O��悹�j�v�̕ی����́A�u���@��̔������v����u�T���\�ȋ��z�v �ƂȂ�B

|

|

| ���@�����ӔC�ی� |

- �l�����ӔC�ی�

- ��ی��҂₻�̉Ƒ������퐶���Ō���đ��l�ɃP�K����������A���l�̕����Ă��܂����ꍇ�ɁA���Q��������ٌ�m��p�ȂǂS���邱�Ƃ�ړI�Ƃ����ی��B

�Еی��⏝�Q�ی��A�����ԕی��Ƃ�������\�I�ȕی��̓���Ƃ��Č_��ꍇ�������B

- ��ی���

- �l�����ӔC�ی��̔�ی��҂́u���v�����ɂ��铯���̐e���v�ƂȂ��Ă���B

- ��Ƃ̐��ю傪�_�Ă���A���̎q�����N���������̂��⏞�����B

- �q���ɂ́u���v�����ɂ���ʋ��̖����i����܂łɍ��������Ȃ����Ƃ������j�̎q�v���܂܂��B��w���ȂǂŐe�����痣��Ĉ�l��炵�����Ă��Ă��A�e����̎d������Ă��関���̎q�ł���Ε⏞�̑ΏۂƂȂ�B

- �l���R�����ی�(�����ӔC�S�ە���)

- �l���R�����ی�(�����ӔC�S�ە���)�́A�Ɩ����s�̉ߒ��ɂ�����l���̊Ǘ��ɔ����Ĕ��������l���̘R�����ɋN�����āA�@����̑��Q�����ӔC�S���邱�Ƃɂ�鑹�Q��⏞����B

- �l���̘R�����͎g�p�l�̌̈ӂɂ����̂��܂݁A�܂��A�l���͓d�q�f�[�^�A���}�̂ɂ����̂�����Ȃ��B

- �{�ݔ����ӔC�ی�

- ��ی��҂ł����Ђ������͌l�i�{�݂����L�E�Ǘ�����ҁj���A

�i�P�j �����⌚�z���Ȃǂ̎{�݂�ݔ��̍\����̌��ׂ��邢�͊Ǘ���̕s�����������ŁA

�i�Q�j �{�݂̓��O�Œʏ�s���鐶�Y�E�̔��E�T�[�r�X�Ɩ��̐��s�Ɋ֘A���āA

��O�҂ɐg�̓I���Q����������^�����ꍇ�ɁA�@����̔����ӔC�S���邱�Ƃɂ���Ĕ�鑹�Q��⏞����B

- �@����̑��Q�����ӔC

- �s�@�s�אӔC�i���@�V�O�X���j

- �H�앨�ӔC�i���@�V�P�V���j

- �R���ɂ���Đ��������Q�́A�u�R���S�ۓ���v�̕t�ۂ��Ȃ��ƕ⏞����Ȃ��B

- �g�p�ҐӔC�i���@�V�P�T���j

- �����ԊǗ��Ҕ����ӔC�ی�

- ��ی��҂��a����ɑ��Ė@����̑��Q�����ӔC�S���邱�Ƃɂ���Ĕ�鑹�Q�ɑ��ĕی������x�����ی��B���{�����Ŕ����������̂��ΏہB

- �ۊǎ{�ݓ��ŁA���l�̎����Ԃ��Ǘ����Ă���Ԃɐ���������(����A�����A����A����)

- �ꎞ�I�ɕۊǎ{�݊O�ő��l�̎����Ԃ��Ǘ����Ă���Ԃɐ���������(�ۊǎ{�ݓ��ő��l�̎����Ԃɑ��čs���Ɩ����s�̒ʏ�̉ߒ��Ƃ��Ă��̎����Ԃ��ꎞ�I�ɕۊǎ{�݊O�ɂ���ꍇ)

- ���~�@�����ӔC�ی�

- ���~�@�����ӔC�ی��́A�G���x�[�^�[�E�G�X�J���[�^�[�����L�E�Ǘ�����҂��A�@�B�̍\����̌��ׂ�Ǘ��̕s���ɋN�����āA���l�̐g�̂ɏ�Q�킹����A���l�̍������ꍇ�A�@����̑��Q�����ӔC�S���邱�Ƃɂ�鑹�Q��⏞����B

- ���Y�������ӔC�ی�

- ���Y�������ӔC�ی��́A���i�̌��ׂ�d���̌��ʂɋN�����āA���l�̐g�̂ɏ�Q�킹����A���l�̍������ꍇ�A�@����̑��Q�����ӔC�S���邱�Ƃɂ�鑹�Q��⏞����B

- �]�ƈ����Ɩ����ɔ�����g�̏�Q�ɋN�����鑹�Q�����ӔC�͖ƐӂƂȂ��Ă���B

|

| ���@�����ԕی� |

- �����ӕی��́A�h��ʎ��̂ɂ���Q�҂��~�ς��邽�߁h�@���Ɋ�Â��A���ׂĂ̎����Ԃɉ������邱�Ƃ��`���t�����Ă��鋭���ی��B

- �l�ł͂Ȃ��ԗ��ɑ��Ă�������ی��B���Ƌ��^�]�ł������^�]�ł��ی��̑ΏۂƂȂ�B

- �����@�t���]�ԂȂǂ��ΏۂɂȂ��Ă���B

- ���x�z�ƕ⏞���e

- ���x�z

| ���S |

3,000���~ |

| ���Q�ɂ�鑹�Q |

- ���Q�ɂ�鑹�Q�́A���ÊW��A�������A�x�Ƒ��Q����шԎӗ����x������B

- ���x�z���i��Q��1���ɂ��j120���~�i�����Ӗ@�{�s�ߑ�2���1���j

|

| ����Q |

����Q�̒��x�ɉ����������ɂ����75���~�`4,000���~�� |

-

- �⏞���e

- ��ʎ��̂ő��l�����S�����Ă��܂����B

- ��ʎ��̂ő��l�ɃP�K�킹�Ă��܂����B

-

- �ۏؑΏۊO

- �^�]�Ҏ��g�̃P�K

- �����Ԃ̏C����

- �P�Ƃ̐l�g���́i��F�d���ɏՓ˂��ăP�K�������j

- �⏞�͈�

- �u���l�v�̂݁B�����Ō����u���l�v�Ƃ͌����ȊO�̐l�ł͂Ȃ��A�u�^�]��v�u�^�s���p�҈ȊO�v���w���B

-

- ���n��

- �����z�̊m��܂łɎ��Ԃ�������悤�ȏꍇ�A��Q�҂́A���Ô��V��ȂǓ��ʂ̏o��ɂ��Ă邽�߁A���Q�҂̉������Ă���ی���Ђɕی����̑O�����𐿋����邱�Ƃ��ł���B

- ���n���̊z

- ���S�̏ꍇ 290���~

- �P�K�̏ꍇ �P�K�̒��x�ɉ�����40���~�A20���~�A5���~

- �����ӕی��̎����̋N�Z��

- �����ӕی��̎����̋N�Z���́A���S���̂̏ꍇ�A

- ���Q�Ґ����ł͑��Q���������x���������A

- ��Q�Ґ����ł͎��S���ł���B

| �ΐl�����ӔC�ی��A�l�g���Q�⏞�ی��A����ҏ��Q�ی� |

- �ΐl�����ӔC�ی��́A��ی��҂̋Ɩ��ɏ]�����̑��̏]�ƈ��̐g�̏��Q�͖Ɛӂł���B

- �l�g���Q�⏞�ی��Ɠ���ҏ��Q�ی�

- ���{�J�Еی��Ƃ̊W

- �l�g���Q�⏞�ی��Ɛ��{�J�Еی��̓�d�x���͔F�߂��Ȃ��B���A���{�J�Еی����x�����ꂽ�ꍇ�ł��A�l�g���Q�⏞�ی����琭�{�J�Еی�����x������Ȃ��x��1���ڂ���R���ڂ܂ł̋x�Ƌ��t��A�Ԏӗ������x������B

- �u����ҏ��Q�ی��v �́A���{�J�Еی��̋��t�̗L���ɂ�����炸�����Ԏ��̂ɂ�����ԗ����撆�̎��S�E����Q���ɑ��ĕی������x������B

- �Ε������ӔC�ی��́A�j�ی��҂����L�A�g�p�A�Ǘ���������̖Ŏ��A�j���A�����͖Ɛӂł���B

- �Ε����̂ɂ�葊��̏C����p�������z����ꍇ�́A�@����̑��Q�����ӔC�̊z�ł���A��Q�����Ԃ̎����z���Ε������ӔC�ی����Ƃ��Ďx������B

- �u�Ε����z�C����p�⏞�����t�т��邱�Ƃĕ⏞�ł��邱�Ƃ�����B

- �ԗ��ی��ł́A�n�k�╬�Γ��ł̑��Q�ɂ��āA�V�Њ댯�S�ۓ����t�т��Ă��Ȃ��ꍇ�́A�ԗ��ی����͎x�����Ȃ��B

- ��ʎԗ��ی��ł́A���̂̑��肪����ł��Ȃ����ē����ɂ�鑹�Q���A�ԗ��ی������x������B

- �^�C�����P�ƂŔj�������ꍇ�A�ԗ��ی��ł͕⏞����Ȃ��B

- ��ی������Ԃ̑��̕����Ɠ����ɑ��Q�������ꍇ�A�Ђⓐ��ɂ���đ��Q���������ꍇ�͕⏞�ΏہB

- ���{�����Ŕ��������A�����Ԏ��̈ȊO�̓��퐶���̎����ɂ��A�_��҂Ƃ��̉Ƒ��i�ʋ��̖����̎q���܂ށj�����l���P�K��������A���l�̍����ɑ��Q��^���A�@����̑��Q�����ӔC�����ꍇ�ɕی������x������B

- �q�����A���]�ԂŒʊw���ɑ��l�ɂԂ���A�P�K�������Ă��܂����B

- �}���V�����Ő���@���琅�����A���̊K�̌ˎ��ɔ�Q��^���Ă��܂����B

- �U�����ɁA�����������l�Ɋ��ݕt���ăP�K�������Ă��܂����B

- �S���t�v���[���Ɏ������ł����{�[�������l�ɂ�����A�P�K�������Ă��܂����B

| ���ԉ^�]�댯�⏞����i���ԉ^�]����A���҉^�]�댯�S�ۓ���j |

- ��ی��ғ��i�����⎩���̉Ƒ��j���A���l�̎Ԃ��^�]���Ď��̂��N�������ꍇ�A�u���l�̎ԁv���_��ԗ��Ƃ݂Ȃ��āA �����̎����ԕی��ŕ⏞�����i�ی������x�����j����B

- �����̏ꍇ�A�����I�ɕt�сi�Z�b�g�j����Ă���B

- �u�L����ی��ҁv���l�ł���ꍇ�ɓK�p�����B

- �L����ی���

- �L����ی��҂̔z���

- �L����ی��҂܂��͂��̔z��҂̓����̐e��

- �L����ی��҂܂��͂��̔z��҂̕ʋ��̖����̎q

- �L����ی��҂����L����Ԃ�펞�g���Ԃ��u���ԁv�Ƃ͌��Ȃ��Ȃ��B

- �������������Ă��鎩���ԕی��̌_��̕⏞���x�z���K�p�����B

- �����̎����ԕی��ł��Ă��Ȃ���ڂ͕⏞����Ȃ��B

- �t���[�g�_���

- �u���L�E�g�p���鎩���ԁv�̂����A�_����Ԃ�1�N�ȏ�̎����ԕی����_�Ă��鎩���Ԃ̍��v�䐔��10��ȏ�̌_��ҁB

- ���L�E�g�p�����Ԃ�10��ȏ゠��ꍇ�͕K���t���[�g�_��

- �t���[�g�_��ł́A10��ȏ�̏��L�E�g�p����ԗ���1�̕ی��،��Ō_���ꍇ�A5���̃t���[�g�����������K�p�����B

- �t���[�g�_��ƃm���t���[�g�_��̈Ⴂ

-

|

�t���[�g�_�� |

�m���t���[�g�_�� |

| ���������̓K�p�P�� |

�_��ҒP�� |

�����Ԉ��P�� |

| ���������̌�����@ |

���_��䐔�i���j�ƕی����A�ی����A�O�N��

�t���[�g���������ɂ���Č��܂�

|

�O�_��̌_����ԁA�m���t���[�g�����ʗ����A

���̗L�W���K�p���ԁA���̌�������ю��̓��e�ɂ���Č��܂�

|

- �i���j�_����Ԃ�1�N�ȏ�̎����ԕی����_�Ă��鎩���Ԃ̍��v�䐔

-

- �m���t���[�g�_��́A�����Ԃ̑䐔��3�䂩��9��܂ł̍ۂɃZ�~�t���[�g�A���邢�̓~�j�t���[�g�ƌĂ��_��𗘗p���邱�Ƃ��ł���B

- �ی��t�ۑ䐔�ɂ��1���`5���̃m���t���[�g�����������K�p�ł���B

- �ی���Ђɂ���ẮA2�䏊�L����ۂ̃Z�J���h�J�[�����A2��ł��~�j�t���[�g��F�߂�Ƃ��낪����B

|

| ���@���̑��̑��Q�ی� |

| �S���t�@�[�ی��i�����^�C���ی��j |

- �P����������1��2���̃S���t�@�[�ی��i�����^�C���ی��j���_�邱�ƂŁA�K�v�Ȏ������⏞��p�ӂ��邱�Ƃ��ł���B

- ����M�p�ی��́A�����̔j�Y�葱���̊J�n���ɂ����s���s���������ꍇ�A����s�\�ƂȂ������㏞���ɑ��Ė�肵���ی������x������B

- �_��̑ΏۂƂȂ����悲�ƂɁA�ی����̎x�����x�z��ݒ肷��B

- �Ƒ���F�l�̎Ԃ���ĉ^�]����Ƃ���1��500�~�`�̎����ԕی��B

- ��ʓI�Ȏ����ԕی��ƈقȂ�A�肽�����Ԃ��^�]���̎��̂ɑ��Ă̕⏞��ړI�Ƃ��Ă���A�_�Ɏ��Ԃ���肷��K�v������B

- �{�l�E�z��Җ��`�E�@�l���`�̎ԁA�����^�J�[�͉������邱�Ƃ��ł��Ȃ��B

- �Ԃ̗p�r�E�Ԏ킪���Ɨp��p�ԁi���ʁE���^�E�y�l�ցj���ΏہB�ꕔ�ΏۊO�Ԏ킠��B

- �⏞���e�i�肽�Ԃ��^�]���̎��́j

- �ΐl�E�Ε������ӔC�ɑ���⏞

- ����҂⎩�����̂ɑ���⏞

- ���[�h�A�V�X�g�i�ԗ�������p�⏞�Ȃǁj

- �肽�Ԃɑ���⏞�i�u�ԗ��⏞����v�����v�̂݁j

- �ی��̗��p�J�n��������\�������7���ȓ��̏ꍇ�A�ԗ��⏞����v�����͗��p�s��

- �ƐӋ��z�i���ȕ��S�j���ݒ肳��Ă���B

- 1��̐\���݂ōŒ��A���V���Ԃ܂ʼn����B

- �\�����ԂɊւ�炸�A�ی����ԏI������24���܂ł��ی����ԁB

- 1�������ԕی��́A�L����ی��҂���ї��p����Ƃ���_���2�_��܂ʼn����B

- �^���ی��́A�����ԁE�ݎԓ��ɂ��ݕ���A�����Ɏ��̂������ꍇ�A�ݕ��̑��Q��⏞����B�ݕ��̗A���p��̑��Q�͕⏞����Ȃ��B

- ���X�N�ו��^�̎����ԕی��̒��ɂ́A�N�Ԃ̑��s������ی������Z�o����ۂɔ��f��������̂�����B

- ���R�Ȏ��̂ɂ�鏝�Q�œ��@�����k���A���@�ی����̎x�����ΏۂƂȂ�B

- �����̓�����g�s�i���Q�̕⏞�Ώۂł���A��ʓI��5���~�����x�Ɍg�s�i���Q�ی����̎x�����ΏۂƂȂ�B

- ���R�Ȏ��̂ɂ�葼�l�ɃP�K�������A�@����̔����ӔC�����ꍇ�A�l�����ӔC�ی����̎x�����ΏۂƂȂ�B

- �n�k�ɂ�鏝�Q�Œʉ@�����ꍇ�A�ʉ@�ی����̎x�����ΏۂƂȂ�Ȃ��B

- �����q�Q�ی����_�邱�ƂŁA�����ōq��@�ɏ�q�Ƃ��ē��撆�̃P�K�̕⏞��p�ӂ��邱�Ƃ��ł���B

- �_����@�����o�C���_��݂̂ɂ��������t���C�g�ی����̔�����Ă���B

| ���Y�������p�ی�(���R�[����p�ی�) |

- ���Y�������p�ی�(���R�[����p�ی�)�́A�����E�̔��������i�������ŁA��O�҂��P�K��������A�܂��͂��̂����ꂪ����ꍇ�ɉ�����鐶�Y���̗A����p�A�p����p����⏞����ی��ł���B

- ���R�[�����{���ȉ��̓��e�ɂ��q�ϓI�ɖ��炩�ɂȂ邱�Ƃ��A�ی����x�����̗v���Ƃ��鑹�Q�ی���Ђ������B

- �s�����ɑ���͏o�A��

- �V���A�G���A�e���r�A���W�I���̔}�̂ɂ��Ѝ�

- ������̎��{�ɂ��Ă̍s�����̖���

- ��āA�g�~�Ȃǂ̋C��ϓ��ɂ���Ƃ̌�����⏞������Z�h�����i�B

- ��ʓI�ɂ́A���O�ɁA���̃v���~�A���i�_�j���x�������Ƃɂ��A�ُ�C�ہi�ҕ��E�g�~�E���J�Ȃnj_�ɒ�߂��Ώێw�W�̕ϓ��j�����������ꍇ�ɁA�⏞������邱�Ƃ��ł���d�g�݂̂��̂������B

- ���Q�ی��ł́A�����Q�ȂǁA���ۂɑ��Q�z���m�肵�Ȃ��ƕی������x�����Ȃ����A�V��f���o�e�B�u�ł́A�ݒ肳�ꂽ�ُ�C�ۂ���������A���ۂ̑��Q�z�ɂ�����炸��肵���⏞��������B

|

| ���@�����E������ƂƑ��Q�ی��v

|

- �u�g���S�ۓ���v�́A���ʕی��ŏ��O����Ă��鎖�̂ɂ�鑹�Q��⏞���邽�߁A�ɒ�߂�S�۔͈͂��g�����ČX�̌_��҂̃j�[�Y�ɍ������ی��_�����邱�Ƃ�ړI�Ƃ��Đ݂���ꂽ����̑��̂ł���B

- �n�k�댯�S�ۓ���

- �n�k�댯�S�ۓ���́A�e���Q�ی���Ђ��Ǝ��Ŏ�舵���Ă��邽�߁A��������Ȃ�тɓ���ی����͑��Q�ی���Ђɂ���ĈقȂ�B

- ��_��̕ی����z��30���`50���ŕی����z��ݒ肷��͉̂ƌv�n�k�ی��݂̂ł���B

- �n�k�댯�S�ۓ���ɂ�����ی����z�̐ݒ���@�ɂ́A�u�x�����x�z�����v�Ɓu�k���x�������v��2�̕��@������B

- �x�����x�z�����c�_����ɐݒ肵���x�����x�z�܂ŁA���Q�z����1��̎��̂ɂ�����̖ƐӋ��z �������������z���x�������@�B

- �k���x�������c�c���ۂ̑��Q�z���珊��̖ƐӋ��z�������������z�ɂ��炩���ߐݒ肵���k���������悶���z���x�������@�B

- ���Њ댯�S�ۓ���

- ���Њ댯�S�ۓ���́A�䕗�A�\���J�A���J���ɂ��^���E�Z��^���E�����E�y�����ꓙ�̎��̂ɂ�鑹�Q�ɑ��ĕی������x������B

- �@���Ɋ�Â��n�k�ی����x

- �n�k�ی����x�͔�Ў҂̐����̈����ړI�Ƃ���ی��ł��邽�߁A�ی��̑Ώۂ͋��Z�p��������ы��Z�p�����Ɏ��e����Ă���ƍ��ꎮ�Ɍ���B

���Ɛ�p�̌�����ݔ��E�Y��A���i�E���i�͒n�k�ی��̑ΏۂɂȂ�Ȃ��B

- �n�k�댯�⏞����i�n�k�댯�S�ۓ���j

- �Еی��ɃZ�b�g�ʼn�������B

- �ی��v�����̓I�[�_�[���C�h�B

- �⏞���e

- �n�k�╬�ɂ��ЁA�j��E�����A�Ôg�A�^�����̑��̐��Ђɂ���Đ��������Q

- �n�k�╬�ɂ���Đ���������A���v�܂��͗����̑��Q

- �o��⏞

- �Z���p�����E�ƍ��̒n�k�ی��ł͔�Q�ɉ����đS���A�����A�ꕔ���Ƃ���3�i�K�Ŏx������ی����̊��������܂��Ă���B

����ɑ��āu�n�k�댯�⏞����v�ł͎��ۂ̑��Q�ɉ����ĕی������x�����邽�߁A��Ђ��������̕����ɂ��𗧂B

- �x�����x�z�i�_����z�j�A�ƐӋ��z�i���ȕ��S�z�j�Ȃǂ�C�ӂŐݒ肵�A�ی����͌ʂɎZ�o����B

- �u��Ɣ�p����v�����ی��v�ͤ�H���q�ɂȂǂ̎{�ݥ�ݔ��������R�Ȏ��̂ɂ�蕨�I���Q����������˔��I�Ȍ����ɂ���ēd�C���̋��������f�����ꍇ�ɤ��Ƃ̉c�ƥ���Y�������x�~��j�Q���ꂽ���߂ɐ������x�Ƒ��Q�܂��͉c�ƌp����p�̗����܂��͂����ꂩ���x�����ی��������B

�i�Г��̎��̂ɂ��X�܂�H�ꂪ���Q�����ꍇ�̗��v�����́A�Еی��ł͎x�����Ȃ��B�j

- �⏞���e

- ���R�Ȏ��̂�˔��I�Ȍ����ɂ���ĉc�Ƃ̋x�~��]�V�Ȃ����ꂽ�Ƃ���܂��͑j�Q���ꂽ���Ƃɂ��x�Ƒ���(���v�̑r����l����Œ��̎x�o)��⏞����B

- �ΏۂƂȂ鎖��

- �قƂ�ǂ��ׂĂ̋��R�Ȏ��̂ɂ��x�Ƒ�����⏞����i�ꕔ�̊댯��⏞�Ώۂ���O�����Ƃ��j�B

- �ЁA�����A�j��A�����A���ЁA蹍Ёi�Ђ傤�����j�A��ЁA�����O������̕��̗̂����E�E�ՓˁA�d�C�I���̥�@�B�I���́A���r���ݔ����̎��̂ɂ�鐅�G��i�݂��ʂ�j�A����i�������傤�j�E�W�c�s���A����E�j�����̋��R�Ȏ��̂ɂ��X�܂�H�ꓙ�����Q�����ꍇ�B

- �Ђ╗�Г��̎��̂ɂ��X�܁A�H�ꓙ�����Q�����B

- �d�C��K�X���̋��������f�����ꍇ�B

- �d�C�⤐�����������C���t���̋��������f���ꂽ�B

- �ی���

- �r�����v

- ���㍂�i���͐��Y���j�̌����z�~�_�ɒ�߂������i���Ă�◦�j�B

- ���㍂�̌�����h�����߂ɕK�v�Ȕ�p�B

- ���̔�p�̎x�o�ɂ���Č������邱�Ƃ�Ƃꂽ�c�Ǝ��v�ɖ��Ă�◦���悶�ē����z�����x�Ƃ���B

- �x���ی����̌��x�z

- �_�ɤ�\�z�����ő�̑��Q�z�����ƂɎx�����x�z�i�ی����z�j���߂邩��\�z�����ő�̕������Ԃ����ƂɂĂ����Ԃ��߂�B

- �Ă����ԁ��ی����x�����̑ΏۂƂȂ���ԁB

- ��ȖƐӎ���

- �̈ӁA�d��ȉߎ��܂��͖@�߈ᔽ�ɂ�萶�������Q

- �푈��\����n�k����Τ�Ôg�ɂ�鑹�Q��

- ��ی��҂ƕی��Ώ�

- ��Ж��������ӔC�ی��ɂ������ی��҂͖����l�ł���A��ی��҂���Ђ̖����Ƃ��čs�����Ɩ��ɋN�����đ��Q�����������Ȃ��ꂽ���Ƃɂ���ی��҂���鑹�Q�i�@����̑��Q�������A�i�ה�p�j�ɑ��ĕی������x�����B

- ��ی��҂���Ђ̖����Ƃ��čs�����Ɩ��ɋN�����āA�h��Ђɑ��đ��Q���������h���Ȃ���Ă��⏞�̑ΏۂƂȂ�Ȃ��B

- ��Ђ܂��͖����ȊO�̑�O�҂������Ƃ��Ė����̖@����̔����ӔC���i�����O�ґi�ׂ��ی��ΏہB��O�҂ɂ͊���A���ƒ�g��̂ق��A�]�ƈ����܂܂��B

- �ی��_���

- �����Ƃɂ����Ă���O�ґi�ׁA�����\�i�ׂ̃��X�N�͂���A�ی��_��҂ƂȂ邱�Ƃ��ł���B

- �Ɛӎ���

- �������@�߂Ɉᔽ����ƔF�����Ȃ���s�����s�ׂɋN�����鑹�Q���������͖ƐӂƂȂ��Ă���B

|

| ���@�Еی��̈��k�L�� |

- �������̌Œ莑�Y�̏ꍇ�A������ی����ł��̌������̑�֎��Y���擾�����Ƃ��́A���뉿�z������z(�ی����v)�Ɉꎞ�ɉېł���Ȃ��悤�A�ېł̎���������������@�Ƃ��Ĉ��k�L�����F�߂���B

- �@�l���L����Œ莑�Y�̖Ŏ����͑���̂�����������3�N�ȓ��Ɏx���̊m�肵���ی����A���ϋ����͑��Q�������i�ی������j�̎x���������ƔN�x�ɁA���̕ی������ő�֎��Y���擾���邩�A���ǂ������ꍇ�́A���k���x�z�͈͓̔��Œ��뉿�z���o�����鈳�k�L���̓K�p���邱�Ƃ��ł���B

�ی������̎x���ɑウ�đ�֎��Y�̌�t�����ꍇ�ɂ��A��֎��Y�ɂ��āA���k�L�������邱�Ƃ��ł�B

- �ی������̎x���������ƔN�x�ɑ�֎��Y�̎擾���͉��ǂ��ł��Ȃ��ꍇ�A�����猴���Ƃ���2�N�ȓ��ɑ�֎��Y�̎擾���͉��ǂ����錩���݂ł���Ƃ��́A���k���x�z�͈͓̔��̊z����ʊ���Ƃ��Čo�����A�����̊z�ɎZ�����邱�Ƃ��ł���B�i����26�N4��1�����ݖ@�ߓ��j

-

- �i�ݗ�j

-

| �Еی��_����e |

�ی����Ƒ�֎��Y |

���k�L�� |

- �ی��̖ړI�F�Љ������i���뉿�z3,200���~

- �ی����z�F4,200���~

|

- �ی��̖ړI�̌����Ď�

- �ی���4,200���~����

- ��֎��Y��3,400���~�Ŏ擾

- �����Ď��ɔ����o��x�o200���~

|

- �ی����v �F 4,200���~(�ی���)�|200���~(�o��)�|3,200���~(���뉿�z)��800���~

- ���k���x�z�F800���~�~3,400���~(�Ď擾���z)�^(4,200���~�|200���~��680���~

�i���k���x�z �� �ی����v�j

- �擾�����̒��뉿�z�F3,400���~�|680���~��2,720���~

|

|

| ���@�ЊQ���Ɩ@�A�G���T�� |

- �ЊQ���Ɩ@�ɂ�鏊���ł̌y���Ə�

- �ЊQ�ɂ������N�̏������z�̍��v�z��1,000���~�ȉ��̎҂ŁC�ЊQ�ɂ��Z��A�ƍ��ɑ��Q���A���Q�z����ی����E���Q���������������������c�z���A������1�^2�ȏ�ƂȂ����ꍇ�A���̍ЊQ�ɂ�鑹���z�ɂ��ĎG���T�����Ȃ��ꍇ�́A�ЊQ���Ɩ@�ɂ�肻�̔N�̏����ł��y���A���͖Ə������B

- �������z�̍��v�z��1,000���~�ȉ��̎ҁB

- �ЊQ�ɂ��Z��A�ƍ��ɑ��Q���A���Q�z����ی����E���Q���������������������c�z���A������1�^2�ȏ�ƂȂ����ꍇ�B

- �����z�ɂ��ĎG���T�����Ȃ��ꍇ�B

- �G���T��

- �[�ŎҖ{�l�A�[�Ŏ҂Ɛ��v����ɂ��鑍�������z����38���~�ȉ��̔z��҂₻�̑��̐e�������L���鎩����A�ƍ��i�Ƌ�A�Y��A�ߕ��A���ЁA��g�[���u���̐����ɒʏ�K�v�Ȏ��Y�j�A���p�����Y���A�ЊQ���͓���A���̂ɂ���āA���Q�����ꍇ���ɂ́A���̋��z�̏����T�����邱�Ƃ��ł���B

- ���\�⋰���̏ꍇ�́A�G���T���͎��Ȃ��B

- .�����z���傫���Ă��̔N�̏������z����T��������Ȃ��ꍇ�A���N�Ȍ�(3�N�Ԃ����x)�ɌJ��z���āA�e�N�̏������z����T���ł���B

- �G���T���͑��̏����T���ɐ悾���čT������B

-

|

�G���T�� |

�ЊQ���Ɩ@�ɂ�鏊���ł̌y���Ə� |

| �ЊQ�ɂ���Ď��Z���ƍ��̑��Q |

���@�i���ꂩ��I���j |

| ����A���̂ɂ���āA���Y�ɑ��Q |

�� |

�~ |

| �Ώێ��Y |

�����ɒʏ�K�v�Ȏ��Y |

���Q�z��������1/2�ȏ�ł���Z��A�ƍ� |

| �������� |

�Ȃ� |

�������z�̍��v�z��1,000���~�ȉ� |

| �T��������Ȃ��ꍇ�A���N�Ȍ�ɌJ�z |

3�N�ԌJ�z |

�~ |

| �����ł̌y�����@ |

�����T�� |

�Ŋz�T�� |

| �m��\�� |

�K�v |

|

| ���@���Q�ی��_��ҕی�@�\ |

|

���Q�ی��_��ҕی�@�\

- �y���Q�ی��_��ҕی�@�\�ɂ��⏞�Ώہz

�ی��֘A���������@��

- �����ی��֘A���������@��

- ��ʎВc�@�l�����ی�����

- �u��ʎВc�@�l�����ی�����v�́A�ی��Ɩ@�ɒ�߂�w�蕴�������@�ւƂ��āA���Z�����w����A�����ی��Ɩ��A�O�������ی��Ɩ��Ɋւ�������葱����ѕ��������葱���̋Ɩ���22�N10��1�����s���Ă���B

- �����c�������@�l�،��E���Z���i�������k�Z���^�[�iFINMAC�j

- �o�^���Z�@�Ɩ�(�����M���̔���)�Ɋւ�����E�����ɂ��ė��p�B

- ���Q�ی��֘A���������@��

- ���Z�`�c�q���x�̕��������@�ւƂ��đ��Q�ی��̕���Ŏw����Ă���c�̂ɂ́A��ʎВc�@�l�ی��I���u�Y�}���ƈ�ʎВc�@�l���{���Q�ی�������́u����ۂ`�c�q�Z���^�[�v������B

- ����ۂ`�c�q�Z���^�[

- ��ʎВc�@�l���{���Q�ی�������́u����ۂ`�c�q�Z���^�[�v�ł́A���Q�ی��Ɋւ����ʓI�ȑ��k��A�����ԕی��E�����ԑ��Q�����ӔC�ی��̕ی��������Ɋւ��鑊�k���s���B

- �ی��I���u�Y�}��

- ��ʎВc�@�l�u�ی��I���u�Y�}���v�́A�ی��̎��Ǝ҂Ɋւ������A�ی��_��҂ƕی��̎��Ǝ҂̊Ԃ̃g���u�����A�����E�����A�ȈՁE�v���ɉ������邱�Ƃ�ړI�ɁA�V���ɐݗ����ꂽ�u�ٔ��O���������葱(ADR)�v�̐��@�ցB

- �O���n���Q�ی���ЁA�ی������l(�ی��u���[�J)�Ƃ̃g���u���ɂ��Ď�舵���Ă���B

- ���݁A�ی��I���u�Y�}���ƌ_���������Ă����Ȏ��Ǝ҂́A�O���n���Q�ی���Ђƕی������l�B

- �ی��I���u�Y�}�������Ђ̏��i�A�T�[�r�X�A���Ɗ������ɂ��Ă̖����ҊԂʼn����ł��Ȃ��ꍇ�ɁA�����̐\���Ă��s�����Ƃ��ł���B

- ��ʍ��c�@�l�����ӕی��E���ϕ��������@�\

- ��ʍ��c�@�l�����ӕی��E���ϕ��������@�\�́A�����ԑ��Q�����ӔC�ی��܂��͎����ԑ��Q�����ӔC���ς���̎x�����ɌW�镴���̌������K�m�ȉ����ɂ���Q�҂̕ی��}�邽�߂̎��Ƃ��s���Ă���B

- ���v���c�@�l��ʎ��̕��������Z���^�[

- �����Ԏ��̂ɔ������Q�����̕����Ɋւ���@�����k�A�a���������y�ѐR�����ōs���B

- �i�ΏۊO�j

- �ی��_��҂ƕی��̎��Ǝ҂̊Ԃ̕ی����̎x�����Ɋւ��镴���͑ΏۊO�B

|

| ���@�������z���獷�����������z(�����T��)

|

- ���T��

- ���Ȗ��͎��ȂƐ��v����ɂ���z��҂₻�̑��̐e���̂��߂Ɉ�Ô���x�������ꍇ�ɂ́A���̋��z�̏����T�����邱�Ƃ��ł���B�������Ô�T���Ƃ����B

-

�����Ŋ�{�ʒB73�|1�i���v����ɂ���e���ɌW���Ô�j

�@��73���1���ɋK�肷��u���ȂƐ��v����ɂ���z��҂��̑��̐e���ɌW���Ô�v�Ƃ́A��Ô���x�o���ׂ����R�������������͌����Ɉ�Ô���x���������̌����ɂ����ċ��Z�҂Ɛ��v����ɂ��A���A�e���ł���҂ɌW���Ô�������B |

- ��Ô�T���̑ΏۂƂȂ��Ô�̗v��

- (1)�@�[�Ŏ҂��A���Ȗ��͎��ȂƐ��v����ɂ���z��҂₻�̑��̐e���̂��߂Ɏx��������Ô�ł��邱�ƁB

- (2)�@���̔N��1��1������12��31���܂ł̊ԂɎx��������Ô�ł��邱�ƁB

- ��Ô�T���̑ΏۂƂȂ���z

- ��Ô�T���̑ΏۂƂȂ���z�́A���̎��Ōv�Z�������z(�ō���200���~)�B

-

- (���ۂɎx��������Ô�̍��v�z-(1)�̋��z)-(2)�̋��z

- (1)�@�ی����Ȃǂŕ�Ă����z

- �i��j�����ی��_��ȂǂŎx���������@��t���⌒�N�ی��ȂǂŎx������鍂�z�×{��E�Ƒ��×{��E�o�Y�玙�ꎞ���Ȃ�

- �i���j�ی����Ȃǂŕ�Ă����z�́A���̋��t�̖ړI�ƂȂ�����Ô�̋��z�����x�Ƃ��č������̂ŁA��������Ȃ����z���������ꍇ�ł����Ă����̈�Ô��͍������Ȃ��B

- (2)�@10���~

- (��)���̔N�̑��������z����200���~�����̐l�́A���������z��5���̋��z

|

| ���@�Д������A�@����̐ӔC�W |

- ���̐ӔC�Ɋւ���@���i���́F���ΐӔC�@���͎��Ζ@�A�ȉ��u���Ζ@�v�j

-

-

| �u���@��709���̋K��͎��̏ꍇ�ɂ͂����K�p�����B�A�����Ύ҂ɏd��Ȃ�ߎ����肽��Ƃ��͂��̌���ɂ��炸�v |

�u���Ζ@�v�́A����1���݂̂��琬��Z���@���ŁA���@709���̗�O�Ƃ��Ė���32�N�ɋc�����@�Ő��肳��܂����B

-

- ���@709���͕s�@�s�אӔC�A���Ȃ킿�A�̈ӂ�ߎ��ɂ���đ��l�̌�������N�Q�����ꍇ�ɂ͑��Q�����ӔC�����Ƃ��߂Ă��܂��B

-

���@709��

- �̈ӂ܂��͉ߎ��ɂ���đ��l�̌�����N�Q������҂͂���ɂ���Đ������鑹�Q������ӂ߂ɔC���B

�i�̈ӂ�ߎ��ɂ�葼�l�ɖ��f���������ꍇ�i�s�@�s�ׁj�ɂ́A���@709���Ɋ�Â����Q���������Ȃ���Ȃ�Ȃ��B�j

|

- �������A���ɂ��Ă͖��@�̂��̌������K�p���ꂸ�A�ЂŗޏĂ��������Ύ҂́A���Ζ@�̋K��ɂ�蔅���ӔC�����܂���i�Ό��ɂȂ����l�ɏd�ߎ����������ꍇ�������j�B

�ؑ��Ɖ��������A�s�s���ɏZ����W���Ă���킪���ł́A���j�I�ɂ��т��ё�Ύ��Ɍ������A���Ύ҂ɑ��Ė��@709���̕s�@�s�אӔC��K�p����ƁA���z�̔������S���Ȃ���Ȃ�Ȃ�����ŁA�����̏ꍇ���ΎҎ��g���Ђɂ���č��Y�������A�������͂��R�������̔w�i�����萧�肳�ꂽ�@���ł��B

- �u���Ζ@�v���K�p�����v��

- ���ł��邱�Ɓi�������͊܂܂�Ȃ��j

- �����Ǝ��ΐӔC

- �����͎��ł͂Ȃ��̂ŁA�Ζ�ނɂ�锚�����̂ɂ��Ă͎��Ζ@�̓K�p�͂Ȃ��A���@709���ɂ��y�ߎ��ł����Ă������ӔC��������i��R�@�E�吳2�N2��5���j�B

- ���Ζ@�̓K�p���Ȃ��ꍇ�A�{�ܐӔC�ی��̕⏞�ΏۂƂȂ�B

- �d�ߎ����Ȃ�����

�@�u���Ζ@�v�Ō����d�ߎ��ɂ��ẮA�ȉ��̔��Ⴊ���炭���̔��f�̂��ǂ���Ƃ���Ă����B

| �u�d��ȉߎ��Ƃ́A�ʏ�l�ɗv���������x�̑����Ȓ��ӂ����Ȃ��ł��A�킸���̒��ӂ�������A���₷����@�L�Q�Ȍ��ʂ�\�����邱�Ƃ��ł����ꍇ�ł���̂ɁA���R����������������悤�ȁA�قƂ�nj̈ӂɋ߂����������ӌ��@�̏�Ԃ��w�����̂Ɖ�����̂𑊓�����i���j�B�v�i�ō��ٔ������a32�N7��9���j

|

- ���̔�����āA�d�ߎ��́u�̈ӂɋ߂��v�ƒ�`����邱�Ƃ����邪�A�����̔���ł́A�̈ӂƉߎ��̊Ԃɂ����đ����I�Ȕ��f�̉��ŏd�ߎ���₤�X�����݂���B

- �ӔC���\�͎҂ɂ�鎸��

- ���Ζ@�P�̂ł͏d�ߎ��łȂ����Ƃ݂̂�v���Ƃ��Ă���A���Ύ҂̐ӔC�\�̗͂L���ɂ��Ă͋K��������Ă���B���̂��߁A�ӔC�\�͂Ɋւ��锻�f�͎��ΐӔC�@�̂��ƂƂȂ閯�@709���̏��O�K��ł��铯713����K�p����̂��ʗ�ł���B�ӔC�\�͎҂̎��ΐӔC�́A�d�ߎ����Ȃ����莸�ΐӔC�@�݂̂̉��߂Ŕ��f���邱�Ƃ��ł��邪�A�ӔC���\�͎҂̎��ΐӔC�́A���@713���Ȃ�т�714�����l�����Ĕ��f����K�v������Ƃ������ƂɂȂ�B

-

- ���@709���̕s�@�s�אӔC�́A��713���ɂĐ��_��̏�Q�҂͐ӔC�\�͂��Ȃ����߂ɐӔC��Ə�����Ƃ��Ă���B����ɁA��714���ł́A��Q�ҕی�̂��߂ɐ��_��̏�Q�҂̊ē`���҂ɑ��Q�����킹��Ƃ��Ă���B

- �F�m�ǂ̍���҂��������s���ӂŎ������ꍇ�A�����I�ɂ͎��ΐӔC�@�̓K�p�͎��Ȃ����ƂɂȂ邪�A���@709���Ȃ�т�713���ɂ���ĐӔC���\�͎҂͕s�@�s�ׂɂ�鑹�Q�����ӔC��Ȃ��B�������A��714���ɂ���ĐӔC���\�͎҂̊ē`���҂͊Ǘ��ēӔC������\�����o�Ă���B

- 2013�N�ɔF�m�ǂ̒j�����Ȃ̗��璆�ɉΎ��������ėƂ����Ă����������ł́A�Ƃ���ē`���҂ł���Ȃɔ����������N�����ꂽ�B

��R�ł͍Ȃ̏d�ߎ����F�߂�ꂽ���̂́A�T�i�R�ł͍Ȃ̐ӔC��ے肵�Ęa���ƂȂ����B�ӔC���\�͎҂̊ē`���҂̊ēɏd�ߎ����������ꍇ�ɁA���̐ӔC��F�߂�̂��ʐ��ƂȂ��Ă��邪�A���ۂɂ͌X�̎��ۂ����Ă��Ĕ��f����Ă���悤���B�ݑ��삪�i�ލ����ł́A���̂悤�ȃ��X�N�͍��㑝�����Ă����\��������B

- �ӔC���\�͎҂̊ē`���҂́A�Ǘ��ēӔC����ꂽ�ꍇ�ɔ����Čl�����ӔC�ی��i����j�ȂǂŃ��X�N��ۑS����K�v��������B

�l�����ӔC�ی��i����j�ł́A�u��ی��҂̌̈ӂɂ�鑹�Q�����ӔC�v�͖ƐӂƂȂ��Ă��邪�A�u�d�ߎ��v�͗L�ӂƂȂ��Ă���B���̂��߁A�ӔC�\�͎҂̎����d�ߎ��Ɣ��f����Ď��ΐӔC�@���K�p�ƂȂ�Ȃ��P�[�X�ɂ������邱�Ƃ��ł���B

- ���ݕ����̏ꍇ

- ���Ζ@�ł́A�������Z��ł�����ݕ������玸�����Ƃ����A�ߗׂ���̉��ĂŎ����ɑ��Q���������Ƃ����A�i���Ζ@��́j�N�ɂ������ӔC�͔������܂���B

�@��

- ���ؐl�����ɂ���Ă��镔����Ƃ�R�₵�Ă��܂����ꍇ�A�Ǝ傩���Ă��镔���i���j��Ԃ����Ƃ��ł��Ȃ��i�s���s�j���߁A���@709���̕s�@�s�ׂƂ͕ʂ̐ӔC�i���@415���A���s���s�ӔC�j���������܂��B

- �u���Ζ@�v�͖��@709���̕s�@�s�אӔC�̓��ʖ@�ł���A���@415���̍��s���s�ӔC�ɂ͓K�p����܂���B�܂�A�؉Ɛl���s���ӂ�y�x�̉ߎ��ɂ�莸�������N�����A�؉Ƃ��Ď��������ꍇ�A�Ǝ�ɑ�����s���s�ӔC�i�肽���̂�Ԃ��Ȃ��Ȃǁj�����A���Q�����ӔC��Ƃ�Ȃ����ƂɂȂ�܂��B

- �؉Ɛl�́A�Ǝ�Ƃ̒��ݎ،_��ɂ��A�_����Ԗ�����͎�Ă��镔����Ƃ����ɖ߂��ĕԂ����ƂɂȂ��Ă���B

- �؉Ɛl�́A���̂悤�ȃ��X�N�ɔ����āA���Q�ی���Ђł́u�؉Ɛl�����ӔC�ی��i����j�v��p�ӂ��Ă��܂��B

- �؉Ɛl�����ӔC�ی�

- �u�؉Ɛl�����ӔC�ی��v�i�؉Ɛl�����ӔC�⏞�j�́A���݂��Ă���Z��ЁE�j��E�������̂ɂ�萶�������Q�ɂ��āA�@����̔����ӔC��⏞����ی��ł���B

- �ʏ�́A�Еی��̕t�ь_��i�؉Ɛl�����ӔC�ی�����j�̌`���Ƃ�B

- �����Z�Ҍ����ɁA���Q�ی���Ђ��ƍ���ړI�Ƃ����Еی��ƁA�؉Ɛl�����ӔC�ی����Z�b�g�ی��Ƃ��Ĕ̔����Ă���B

- �u�l�����ӔC�ی��v�́A�u�؉Ɛl�����ӔC�ی��v�̑��ɂ͂Ȃ�Ȃ��B

- �����Z��ŁA�K���ɐ��R�ꂳ�����Q�����������Ƃ��́A�u�l�����ӔC�ی��v���K�v�ɂȂ�i�؉Ɛl�����ӔC�ی��͑�Ƃ���ɑ��đ��Q�����j�B

- �N�ɁA�ǂ�ȃP�[�X�ő��Q��������̂��őΉ�����ی����Ⴄ���߁A���ݏZ����p�̉Еی��ɂ́A�u�؉Ɛl�����ӔC�ی��v�A�u�l�����ӔC�ی��v���t�т���Ă���B

|

| ���@�]�ƈ��̕��������ɌW��Ŗ� |

- ���^���ɌW��o�ϓI���v�i�����Ŋ�{�ʒB�j

- �ʋΎ蓖

- ������g�p�l�ɒʏ�̋��^�ɉ��Z���Ďx������ʋΎ蓖��ʋΒ�����Ȃǂ́A���̌��x�z�܂Ŕ�ېłƂȂ�B�V��������܂܂�邪�A�O���[�������͔F�߂��Ȃ��B

�ł��o�ϓI�������I�Ȍo�H����ѕ��@�ɂ��ʋΎ蓖��ʋΒ�����Ȃǂ̋��z���A�P����������10���~����ꍇ�ɂ́A10���~����ېł̌��x�z�ƂȂ�(�����Ŗ@��9���1����5���A���@�{�s�ߑ�20����2��1���A����{�ʒB9-6�̂R)�B

- �i�N�Α��\�� �A�L�O�s��

- �g�p�҂��i�N�Α����������܂��͎g�p�l�̕\���ɓ�����A���̋L�O�Ƃ��ė��s�A�ό����ɏ��҂��A�܂��͋L�O�i(�����ɑウ�Ďx��������K�͊܂܂Ȃ�)���x�����邱�Ƃɂ�蓖�Y�����܂��͎g�p�l���闘�v�ŁA���Y���v�̊z���A�Љ�ʔO�㑊���ƔF�߂���ꍇ�A�ېł��Ȃ��Ă��悢(����{�ʒB36-21)�B

- �S�]�ƈ��ɑ��ď��i�����x�������ꍇ�A�ېőΏہB

- �{�l�����R�ɋL�O�i��I���ł���ꍇ�ɂ��A���̋L�O�i�̉��z�����^�Ƃ��ĉېł����B

- ���N���G�[�V�����E���s�̔�p